Ticker Tape by TradingView

Největší americké banky zahájí výsledkovou sezónu📊Co očekávat?🔎

Hlavní americké banky zítra zahájí výsledkovou sezónu v americkém finančním sektoru. Úrokové sazby Fedu zůstávají na rekordních hodnotách za poslední desetiletí a američtí spotřebitelé v posledních měsících prozradili některé známky slabosti. Trh bude pozorně naslouchat komentářům hlavních amerických věřitelů:J.P. Morgan (JPM.US), Bank of America (BAC.US), Citigroup (C.US) a Wells Fargo (WFC.US). Konsensus (FactSet) naznačuje, že by zisk bankovního sektoru ve 2. čtvrtletí 2024 mohl meziročně poklesnout přibližně o 10 %. Otázkou je, co by mohlo být jejich katalyzátorem v kontextu potenciálního snížení sazeb a nižších úrokových příjmů.

V tomto čtvrtletí se pozornost zaměří především na rozsah tvorby opravných položek k úvěrům, který by se mohl zvýšit s tím, jak americká ekonomika a trh práce zaznamenávají citelné ochlazení. Wall Street očekává pokles bankovních zisků, nepřímo v důsledku klesajících výnosů amerických dluhopisů. Komentáře managementu a samotné výsledky mohou také ovlivnit odhadovaný rozsah nedávného ekonomického zpomalení a také ocenění rizika recese.Všechny tři banky s výjimkou Bank of America (výsledky 16. července) budou reportovat zítra, tj. 12. července, před zahájením americké seance.Opční trh oceňuje relativně mírnou reakci bankovních akcií na čtvrtletní zprávy; přibližně 2,5 až 3,5 %. Co lze očekávat?

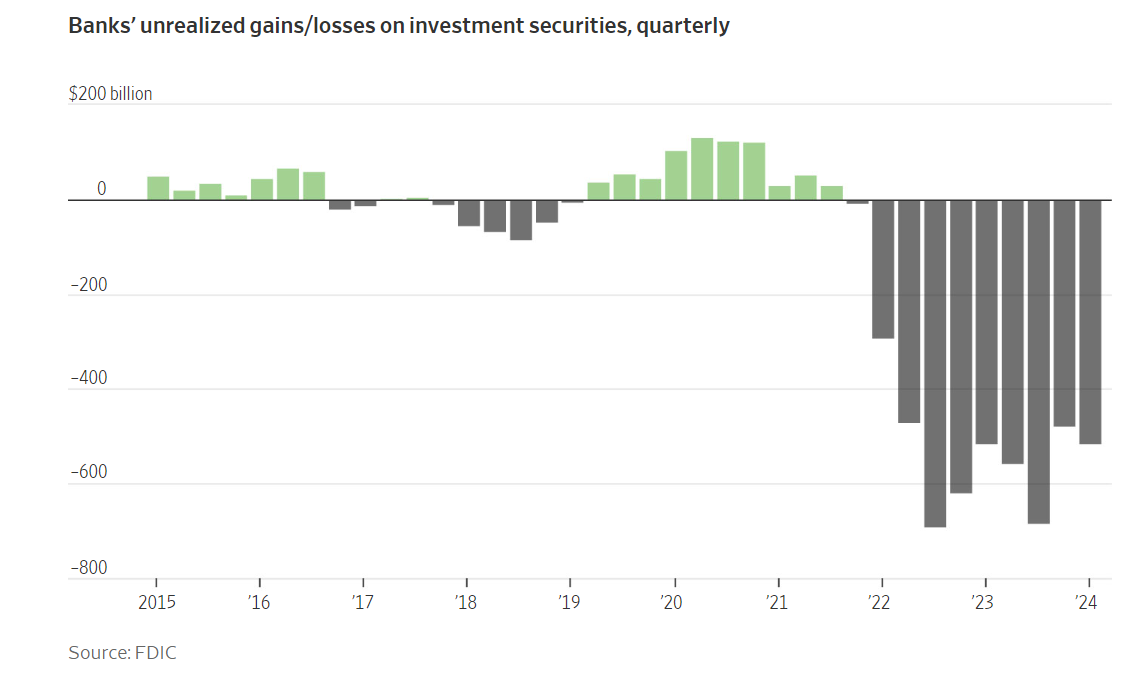

Růst cen amerických dluhopisů má pro banky i světlé stránky.Nerealizované ztráty z dluhopisových portfolií se mohou pod tlakem klesajících výnosů pomalu snižovat - pokud se vyhlídka na podzimní uvolnění politiky Fedu v očích trhu stane reálnou.Zdroj: FactSet, FDIC

Čemu bude Wall Street věnovat pozornost?

- Ziskové marže vlajkových amerických bank pravděpodobně poklesly, a to díky rostoucímu očekávání snížení úrokových sazeb Fedu ve druhé polovině roku.

- Výnosy bank byly ve druhém čtvrtletí mírně záporné, ale o něco méně než v prvním čtvrtletí. Výnosy desetiletých amerických státních dluhopisů se ve druhém čtvrtletí zvýšily o 17 bazických bodů na 4,37 % (ve srovnání s více než 30bp k/k nárůstem v prvním čtvrtletí).

- Společnost Wells Fargo odhaduje, že její čisté úrokové výnosy v roce 2024 klesnou o 7 % až 9 % po 8% meziročním poklesu v prvním čtvrtletí.

- Podle agentury FactSet se očekává, že tempo růstu zisku amerických bank v aktuálním druhém čtvrtletí meziročně klesne o 10 %. Analytici předpovídají, že se zvýší tvorba rezerv na ztráty z úvěrů, zejména v důsledku problémů v sektoru komerčních nemovitostí

- Výše zmíněné 4 největší banky z hlediska vkladů - JPMorgan Chase, Bank of America, Citigroup a Wells Fargo podle prognóz analytiků vytvoří ve 2. čtvrtletí opravné položky ke ztrátám z úvěrů ve výši 7 miliard USD (meziroční nárůst o 50 %).

- Největší banky již v 1. čtvrtletí zaznamenaly pokles zisku v důsledku rostoucích nákladů na financování (vkladatelé se obrátili ke spořicím účtům s vysokým úrokem a nabídka bank musí být konkurenceschopná vůči dluhopisům a dalším nástrojům s pevným výnosem, aby se zabránilo odlivu kapitálu).

- Také zpomalující se růst úvěrů by mohl být významným faktorem ovlivňujícím zisky a dlouhodobé vyhlídky (zejména v maloobchodním a realitním sektoru).

- Podle průzkumu agentury Bloomberg vzrostou příjmy z investičního bankovnictví pěti velkých bank, mezi něž patří JPMorgan Chase, Goldman Sachs, Morgan Stanley, Bank of America a Citigroup, ve 2. čtvrtletí meziročně v průměru o 30 %, což částečně kompenzuje problémy v jiných sektorech - především v komerčním

- Z vyššího objemu investičních transakcí však budou pravděpodobně těžit banky s velkými investičními jednotkami, jako jsou JP Morgan, Goldman Sachs a Morgan Stanley; v menší míře Wells Fargo, Citigroup a Bank of America.

- Vyšší aktivita v oblasti fúzí a akvizic (M&A) a IPO byla způsobena uvolněním podmínek likvidity centrální banky zastavily zvyšování úrokových sazeb a některé (mimo jiné ECB, BoC) jsou v procesu uvolňování politiky.

Jaké výsledky očekávat v pátek 12. července?

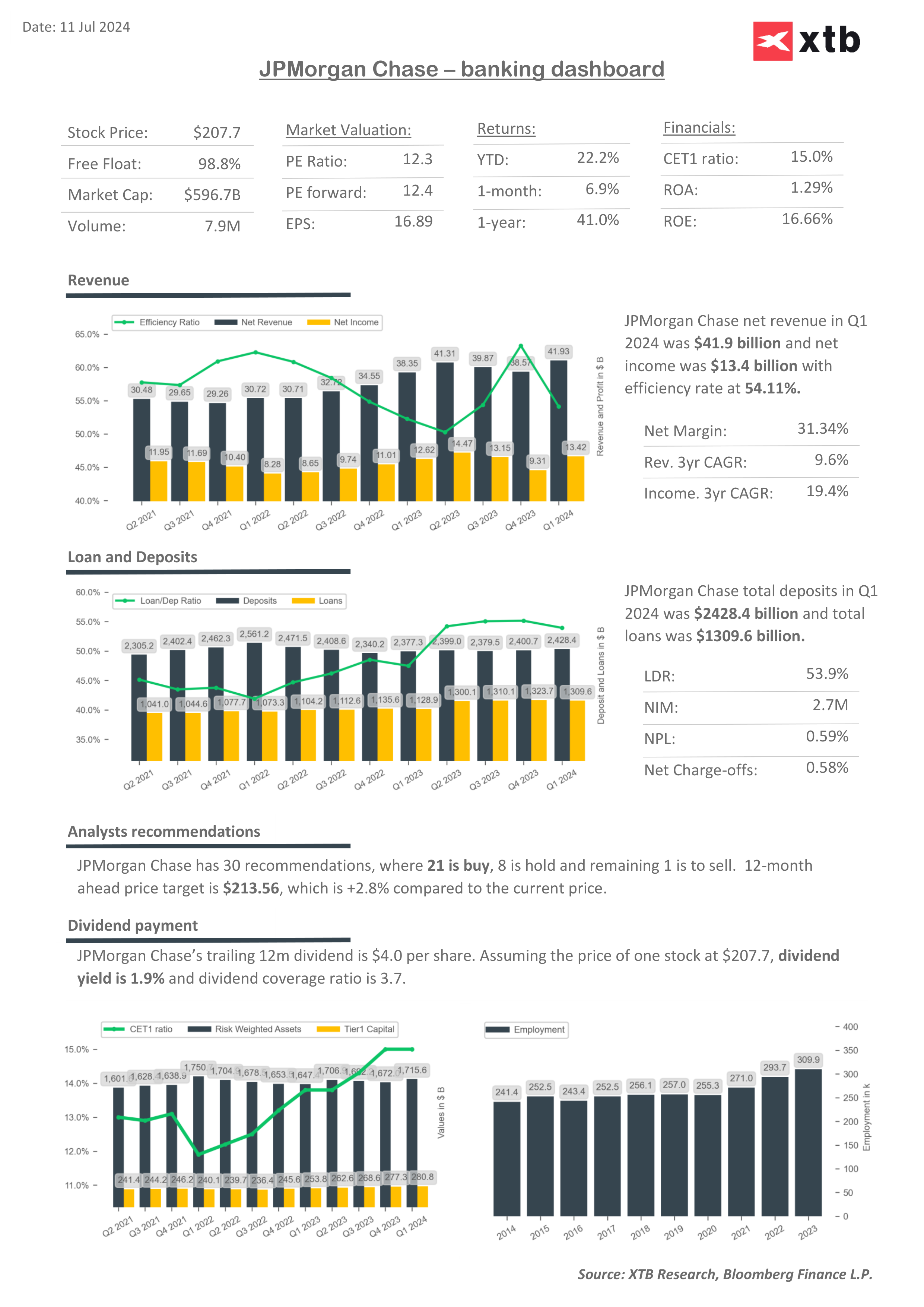

J.P Morgan (JPM.US)

Očekává se, že výsledky J.P. Morgan budou podpořeny zejména dobrým výsledkem v investičním bankovnictví, který byl podpořen příznivou situací na akciovém trhu, což se pravděpodobně promítlo do lepšího zisku v divizi obchodování. Agentura Bloomberg Intelligence očekává solidní úrokové výnosy při pokračujícím růstu v segmentu úvěrů z platebních karet. Výsledky J. P. Morgan budou sledovány nejostřeji, protože se jedná o největší banku v USA, jejíž cena je oproti konkurenci značně prémiová; Wall Street tedy očekává, že tato prémie bude alespoň do značné míry ospravedlněna solidní zprávou, výhledem a relativně nižšími opravnými položkami na ztráty z úvěrů než u konkurence. JP. Morgan očekává zvýšení kapitálového požadavku CET1 o 40 bazických bodů ve 4. čtvrtletí 2024.

Očekávání

Zisk na akcii (EPS): 4,5 USD (pokles o 2 % r/r). Tržby o 11 % vyšší r/r

Čistý úrokový výnos 2,65 %, pokles o 6 bps q/q (pokles o 2 % q/q, nárůst o 4 % r/r)

Provize ve výši 550 milionů $ (celkem 2,8 miliardy $) ve srovnání s uvolněním 72 milionů $ v 1. čtvrtletí 2024

Výnosy z pevně úročených instrumentů vzrostly o 2 % r/r; obchodování s akciemi vzrostlo o 4 % r/r

FICC vzrostl o 2 % oproti 2Q23; akcie vzrostly o 4 %. Zisky v investičním bankovnictví vzrostly o 22 % r/r

Provozní náklady vzrostly o 14 % r/r (23,3 miliardy USD vs. 20,4 miliardy USD)

Citigroup (C.US)

Podle analýzy agentury Bloomberg byl poměr čistých poplatků u kreditních karet nad rozsahem 5,75-6,25 % ve 2. čtvrtletí vs. 6,32 % v 1. čtvrtletí. Celkové rezervy na ztráty mohou dosáhnout 2,6 miliardy USD a náklady kolem 13,45 miliardy USD, v souladu s ročními projekcemi.

Čistý úrokový výnos může oproti 1. čtvrtletí mírně klesnout. Relativně méně intenzivní obchodování s úrokovými sazbami může mít negativní vliv, ale bude vyváženo mírně vyšší poptávkou po obchodování s úvěry a akciemi

Očekávání

Očekávaný zisk na akcii (EPS): 1,39 USD (+2 % r/r)

Tržby meziročně stagnují (divize služeb může zaznamenat zhruba 6% meziroční růst). Očekávané snížení sazeb CET1 ze strany Citigroup o 20 bazických bodů ve 4. čtvrtletí má stále šanci se uskutečnit

Rezervy na ztráty z úvěrů: 2,6 miliardy USD, v souladu s odhadem z poloviny června. Zvýšení na 235 milionů dolarů

milionů USD ve srovnání s 62 miliony USD v 1. čtvrtletí;

Vklady beze změny; úvěry vzrostly o 1 % r/r a karty vzrostly o 2 % r/r

Čistá úroková sazba 2,39 %; pokles o 3 bazické body od 1. čtvrtletí 2024

Obchodování s akciemi a FICC (nástroje s pevným výnosem) vzrostly o 2 % r/r

Wells Fargo (WFC.US)

Poměr čistých úrokových sazeb Wells Fargo zpomaluje. Bloomberg Intelligence očekává, že její tempo růstu může být o něco příznivější, než prognóza banky o 7-9% meziročním poklesu. Výkonnost v sektoru investičního bankovnictví by měla čtvrtletní zprávu podpořit. Provozní náklady mohou být ve srovnání s 2Q23 stabilní a zůstanou na podobné úrovni po celý rok. Opravné položky na úvěrové ztráty vzrostly o 8 % r/r a opravné položky pro klienty v korporátním a investičním bankovnictví o 11 % r/r.

Očekávání:

Očekávaný zisk na akcii (EPS): 1,29 USD, meziroční nárůst o 3 %.

Tržby poklesly o 2 % r/r; Čistý úrokový výnos se mezičtvrtletně snížil o 1 %; Čistý úrok poklesl o 1 % a 8 % r/r

Průměrné vklady vzrostly o 1 % r/r; Opravné položky na ztráty z úvěrů 70 milionů USD oproti 219 milionům USD v 1. čtvrtletí 2024

Náklady meziročně stagnují na přibližně 0,12,7 miliardy USD; Výnosy z hypotečního bankovnictví klesly o 7 % k/k, ale meziročně o 5 % vyšší

Akcie J.P. Morgan (JPM.US)

Akciím největšího věřitele ve Spojených státech se celkem daří, býci však nedávno narazili na další odpor, kolem 208 dolarů za akcii. Klíčová podpora běží na 200 USD (nastaveno SMA50 a SMA100) a kolem 170 USD (předchozí cenové reakce a vrcholy v roce 2021). Stojí za zmínku, že nedávné nárůsty jsou co do velikosti (a rozsahu) velmi podobné těm z let 2020–2022. Odvolání; v prvním čtvrtletí JPMorgan Chase, největší banka v USA, vykázala nižší než očekávaný čistý úrokový výnos a předložila poměrně neuspokojivé prognózy pro rok 2024.

Zdroj: xStation5

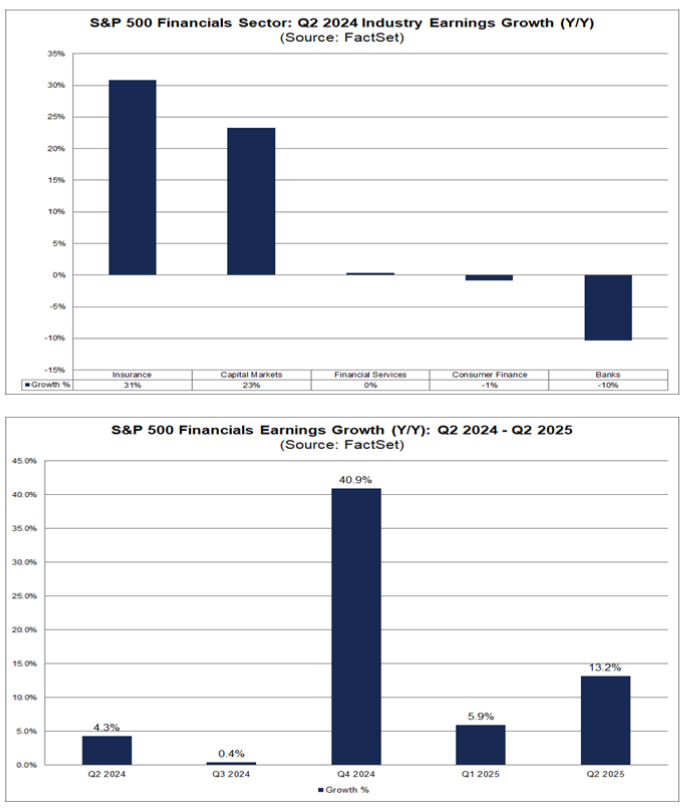

Analytici odhadují růst zisků finančního sektoru ve 3. čtvrtletí 2024 na 0,4 %, ve 4. čtvrtletí 2024 na 40,9 % a v 1. čtvrtletí 2025 na 5,9 %. Zároveň se domnívají, že meziroční zisky bank se v tomto čtvrtletí ukáží jako nereprodukovatelné; očekávají jejich 10% meziroční pokles.

Zdroj: FactSet

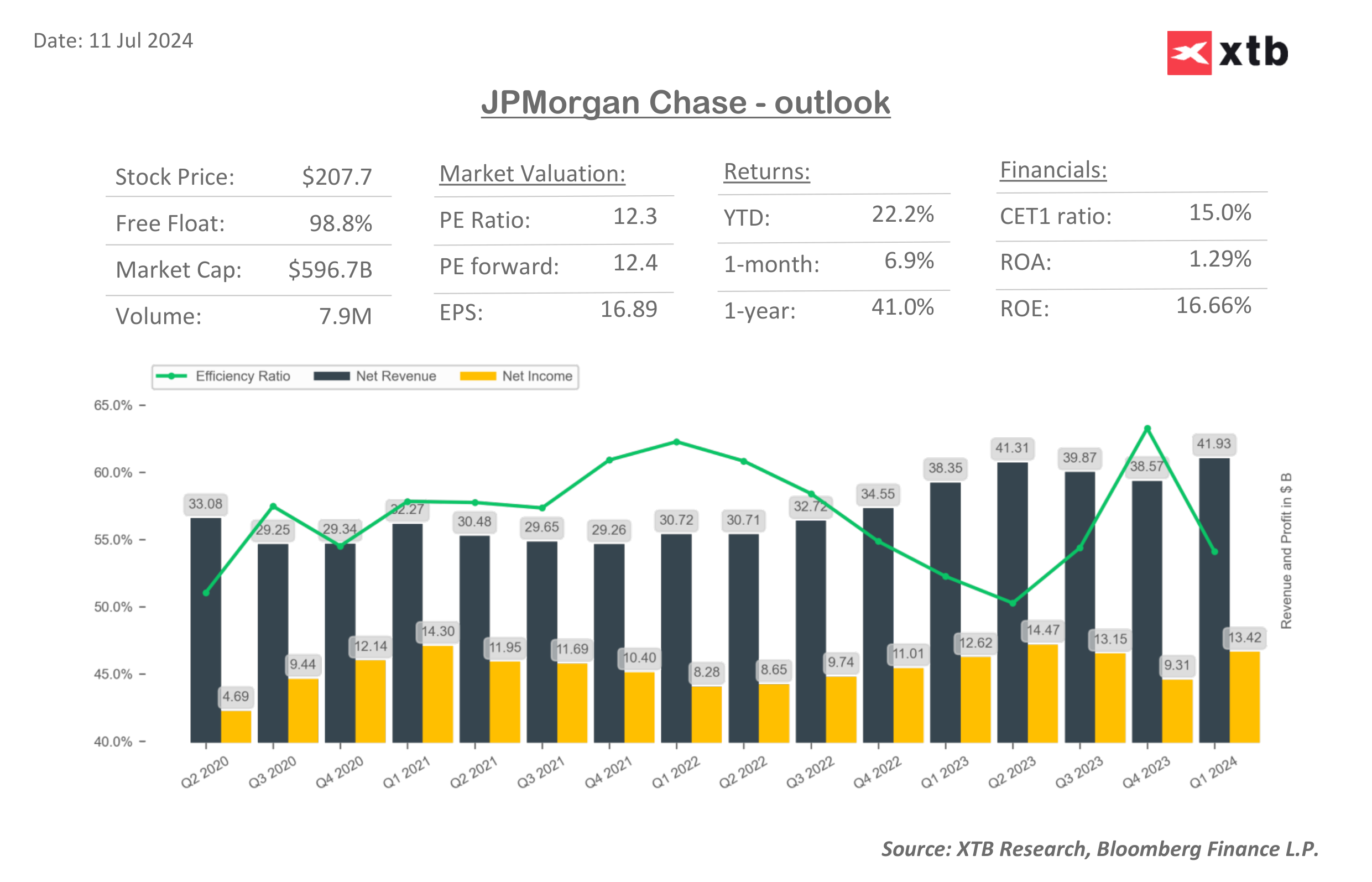

Finanční přehledy J.P. Morgan a násobky ocenění.

Zdroj: XTB Research, Bloomberg finance L.P.

Zdroj: XTB Research, Bloomberg finance L.P.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 77 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Finance | USA | Recese | Americká ekonomika | Rizika | Sazby | Akcie | Bloomberg | Centrální banky | ECB | Ekonomika | IPO | Investování | MIFID | Marže | Nabídka | Provize | Prémie | Riziko | Výkonnost | Výnos | Wall Street | Zisk na akcii | Zisk na akcii (EPS) | Úrokové sazby | Analytici | Banky | Doporučení | USD | Obchodování | JPMorgan | Morgan Stanley | Goldman Sachs | Citigroup | Bank of America | XTB | Úroková sazba | EU | Zisk | Výsledky | Obchodování s akciemi | Financování | EPS | Investiční strategie | Odpor | Podpora | Analýzy | Banka | Cena | Investiční | Investiční doporučení | JP Morgan | Nemovitosti | Prognóza | Trh | Zprávy | Předpověď | Zisky | ROCE | Tržby | Komise | Wells Fargo | Podnikání | Zvyšování úrokových sazeb | Bankovnictví | JPMorgan Chase | Agentura Bloomberg | FactSet | Ztráty | Největší banky | Tempo růstu | Konsensus | Snížení úrokových sazeb | Výnosy | Příjmy | Očekávání | J.P. Morgan | MiFID II | Podnikání na kapitálovém trhu | Použití finanční páky | Úrokový výnos | Růst zisků | Sazby Fedu | Úrokové sazby Fedu | Hlavní americké banky | Rozdílové smlouvy | Snížení sazeb | XTB Research | Finanční situace | Investujte zodpovědně | Trh práce | Růst cen | Vysoké riziko | Úrok | Miliardy | Vyhlídky | Problémy | Finanční ztráty | Prognózy | Investujte | xStation5 | Poradenství | Komunikace | Pokles | Situace | Meziroční růst | Americké banky | Spotřebitelé | Růst | Práce | JPM.US | WFC.US | Očekávaný zisk | CL | JDE | Ziskové marže | Ocenění | Společnost XTB | Bloomberg Intelligence | Nařízení | JPM | Zisky bank | WFC | Riziko ztráty | Konkurence | Divize | Čisté úrokové výnosy | Úrokové výnosy | Provozní náklady | Vrcholy | Minulá výkonnost | Wells Fargo (WFC.US) | Citigroup (C.US) | C.US | Bank of America (BAC.US) | BAC.US | Pozornost | Společnost | TIM | 3М | Miliardy USD | Marketingová komunikace | Pokles zisku | Komise v přenesené pravomoci | Komise v přenesené pravomoci (EU) | FDIC | Vklady | Největší americké banky | Vice | Rok 2024 | Největší banka | Rezervy | Karty | 256/2004 | Odpovědnost | Čtvrtletní zprávy | Nerealizované ztráty | Směrnice | Akcie vzrostly | Body |

Čtěte více

-

Nejsou lidi, zpohodlněli a platí je stát na dluh. Česko v důsledku pandemie proto zaplaví sta tisíce pracovníků z ciziny

Stavebnictví, pohostinství, hotelnictví. V těchto a v řadě dalších segmentů české ekonomiky se firmy stále palčivěji potýkají s nedostatkem vhodné pracovní síly. Nejsou lidi. Dnes nově zveřejněná data by měla potvrdit znatelně klesající tuzemskou míru nezaměstnanosti, v červnu podle odhadu činila 3,7 procenta, o 0,2 procentního bodu méně než v květnu. Tato čísla jsou na první pohled jistě příznivá. Ukazují, že česká ekonomika pandemickou situaci zvládla velmi dobře. Vládní programy typu Antiviru zabraly. Ovšem za cenu stovek miliard nového dluhu se úspěšně zachraňovala pracovní místa. Takže řadu zaměstnanců místo jejich zaměstnavatele ve skutečnosti platil daňový poplatník, a to často i tehdy, když se v práci zrovna příliš nepředřeli. -

Nejtvrdší propad na Wall Street od 1987, extrémní volatilita

I dnešní obchodování provázela extrémní volatilita a extrémní propady cen akcií. Koronavirus je samozřejmě hlavním důvodem. Americké akcie se dnes propadly na minima za poslední dva roky a dnešní pokles akciových indexů byl největším jednodenním poklesem od roku 1987. -

Nejúčinnější vakcínou je ta od Moderny, na mutace je dobré očkování látkou Pfizeru, zjistili američtí vědci. Tyto dvě vakcíny jsou ovšem také dražší než jiné

S postupující vakcinací se i v Česku více a více lidí rozhoduje pro odklad svého vlastního očkování. Doufají, že si „vyčekají“ účinnější vakcínu, jež by se mohla objevit. -

Nejúspěšnější český start-up Kiwi.com změní majitele

Nejúspěšnější český start-up s názvem Kiwi.com nyní mění svého majitele. Nadpoloviční podíl v nové společnosti Kiwi má získat za 3 miliardy korun americký fond General Atlantic. -

Nejúspěšnější měnoví analytici do konce roku v sílu dolaru nevěří. Jak na to může reagovat koruna?

Nejúspěšnější prognostici vývoje měnových párů říkají, že dolar po nejlepším čtv... -

Nejúspěšnější traderka Forexu je žena

Akce BOSSA ? Match o 3D LG televizi nadále pokračuje! Tento týden ji získala paní... -

Největší americká banka dostala pokutu 97,8 mil. USD

Největší americká banka Wells Fargo & Co. dostala od Federálního rezervního systému pokutu 67,8 mil. USD za nebezpečné nebo nekalé praktiky související s nedostatečným dohledem nad riziky sankcí v její dceřiné společnosti Wells Fargo Bank. -

Největší americká banka hodlá dále navýšit své investice do české koruny. Oslabení vůči dolaru je prý jen přechodné, pomůže i utahování měnových šroubů ČNB

Největší americká banka, JPMorgan, vyhlíží růst celosvětové poptávky po české koruně, sama hodlá navýšit investice do ní. Věří i některým dalším měnám takzvaných rozvíjejících se trhů. -

Největší americká banka chystá přesun zaměstnanců z Frankfurtu do Londýna, bojí se zimních blackoutů v Německu. Stabilní dodávky ruského plynu v EU má teď jen Maďarsko

Největší americká banka JP Morgan se chystá přesunout své zaměstnance z Frankfurtu do Londýna. Obává se, že Německo se bude přes zimu potýkat s blackouty, před nimiž chce chránit je i svůj byznys. Plány banky jsou součástí souboru nouzových opatření, která hodlá uplatnit, zhorší-li se v Německu dále energetická situace. -

Největší americká banka sází na českou korunu, ta zpevňuje na nejsilnější úroveň od propuknutí pandemie. V Turecku Čechům pivo díky sílící koruně zlevnilo z 50 na 35 korun

Koruna od začátku dubna zpevnila vůči euru o zhruba tři procenta, z kursu 26,11 na včerejší svoji nejsilnější úroveň 25,34. Největší americká banka, JP Morgan Chase, přitom věří v další solidní výkonnost české měny. Ve své dnes zveřejněné analýze doporučuje korunu „nadvážit“, což znamená, že česká měna by v portfoliu měla zaujímat významnější postavení, než je běžné. Jedná se de facto o doporučení k nákupu. -

Největší americké banky zvýší dividendy po úspěšném zvládnutí zátěžových testů

Největší americké banky v úterý oznámily, že ve třetím čtvrtletí zvýší dividendy. Reagují tak na výsledky každoroční zátěžové zkoušky Federálního rezervního systému, kterou úspěšně prošly minulý týden. -

Největší americký zbrojař zveřejnil výsledky 📈 Akcie RTX Corp reagují

RTX Corp. (RTX.US), největší americký obranný dodavatel a dříve známý jako Raytheon, zveřejnil lepší než očekávané výsledky za 4. čtvrtletí 2025 a potvrdil, že dynamika pokračuje i v roce 2026. Tržby i zisk na akcii překonaly odhady Wall Street, což posiluje širší růstový trend v obranném sektoru. Nejdůležitějším dlouhodobým růstovým katalyzátorem společnosti se zdá být program „Golden Dome“, ačkoli nejistota ohledně jeho realizace, včetně politických třenic s Kanadou a diskusí týkajících se Grónska, může zpozdit jakékoli ocenění související s potenciálním ziskem z tohoto projektu. RTX byla nedávno také jmenována Donaldem Trumpem, který společnost označil za nejméně ochotnou sladit se s novými pokyny Bílého domu. Tyto pokyny zvyšují tlak na obranné dodavatele, aby více investovali do domácích továren a co nejrychleji navýšili výrobní kapacity. -

Největší arbitráž dějin: Rusko má v případu „ Jukos“ zaplatit 1150 miliard korun, tři procenta svého HDP

Haagský odvolací soud dnes odmítl požadavek Ruska na zvrácení rozhodnutí arbitrážního panelu, který v červenci 2014 v jeho neprospěch rozhodl ve sporu s bývalými vlastníky ropné společnosti Jukos. Součástí arbitrážního rozhodností je povinnost úhrady odškodnění více než 50 miliard dolarů, neboli 1150 miliard korun, ve prospěch bývalých většinových vlastníků Jukosu. -

Největší banka na Středním Východě a v Africe se připojuje k síti Ripple

Katarská národní banka plánuje použít technologii blockchainu Ripple ke zpracování mezinárodních plateb. Firma Ripple uzavřela novou spolupráci. Dle podmínek smlouvy přijme QNB řešení RippleNet, které společnosti Ripple poskytuje pro okamžité platby. Po připojení k RippleNet budou moct společnosti vytvořit nový kanál k převodu peněz. -

Největší bankovní obchod? Proč to mezi UniCredit, KB a Moneta možná nebude tak horké

Italská bankovní skupina UniCredit zvažuje prodej svého byznysu v Česku i na Slovensku. Téma, které se šíří v posledních dnech českými médii. Není divu. Jednalo by se o zásadní obchod v historii tuzemského bankovnictví. Zájem prý mají Komerční banka, potažmo skupina Societe Generale, a Moneta Money Bank. Jaký může být smysl a motivy všech stran a jak horké toto téma doopravdy je? -

Největší banky v Česku zdražují hypotéky. Která ji má teď nejlevnější?

V Česku zůstává ještě jedna banka, která hypotéku s pětiletou fixací poskytne za méně než dvě procenta. Za začátku letošního roku ovšem bylo takových bank hned osm. I to ilustruje probíhající postupné zdražování hypoték v ČR. Nejlepší doba pro pořízení hypotéky již minula. Stále však není pozdě pro to, pořídit si hypotéku za stále ještě docela příznivých podmínek, neboť úroky půjdou dále nahoru. -

Největší bitcoinová konference v Evropě opět v Praze – znovu přijede hvězdný Michael Saylor a zúčastní se také zástupci tuzemské legendy SatoshiLabs

Ve dnech 13. až 15. června se bude v PVA Expo Praha konat největší bitcoinová konference v Evropě. Přilákat má kolem 10 tisíc bitcoinových expertů i začátečníků, podnikatelů, autorů, influencerů i vývojářů. Na akci vystoupí přes 130 spíkrů z řad významných osobností bitcoinového světa a zástupci více než sta firem. Do Prahy zavítá také Michael Saylor, CEO MicroStrategy, která vlastní 189 tisíc bitcoinů, největší množství na světě. -

Největší bitcoinová velryba nahromadila 20 900 000 dolarů v BTC

Největší bitcoinová velryba na světě v průběhu června skupovala bitcoin navzdory medvědímu cenovému pohybu. -

NEJVĚTŠÍ CRASH OD ROKU 2022 (PŘÍLEŽITOST 2024)

Týdenní videokomentář: akcie, indexy, Forex, komodity a kryptoměny. -

Největší česká banka od dneška zlevňuje hypotéky. Koronavirus činí bydlení na úvěr dostupnější

Největší tuzemská banka dle velikosti bilanční sumy, ČSOB, ode dneška zlevňuje své hypotéky. Společně s ní jde s úroky dolů také Hypoteční banka, která pod křídla ČSOB patří. Obě banky snožují úrok na jedno-, tří-, i pětileté fixaci na 2,09 procenta. Doba zlevňujících hypoték tedy ještě neskončila.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Prop trading firmy a marketing – velký přehled statistik

Bitcoin, zlato, stříbro, akcie: Začíná to!

Nejbohatší země Afriky platí randem. Cesta k němu vedla přes Brity i Mandelu

Smart Money Trading: Jak odhadnout denní trend pomocí Asia session? (42. díl)

RSI Strategie: Tajemství úspěšného tradingu

Malajsii zdevastovaly „banánové peníze“. Dnešní ringgit z úpadku vytáhla ropa i kaučuk

Francouzské akciové indexy: Luxus, banky a globální průmysloví hráči (13. díl)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Chamtivost a strach: Největší cenové pohyby na finančních trzích (leden 2026)

RebelsFunding představuje novou klientskou zónu: moderní design, nové funkce a systém odměn pro tradery

Denní kalendář událostí

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Na Novém Zélandu počet turistů

Prezident Bundesbank Joachim Nagel

V USA skladování zemního plynu

V USA týdenní statistický bulletin API

V USA podnikové zásoby

Guvernér BoE Andrew Bailey

V USA index CPI

V eurozóně obchodní bilance

V eurozóně hrubý domácí produkt (HDP)

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Akcie v USA po zprávě o zpomalení inflace mírně posílily, index Nasdaq klesl

Komodity: Ceny ropy se po zprávě o poklesu inflace v USA zvyšují

Forex: Dolar je po zprávě o inflaci bez větších změn, jen směřuje k týdennímu zisku

Pražská burza v týdnu oslabila nejvíce od dubna, index PX klesl o 4,3 procenta

Pražská burza dnes oslabila na nejnižší úroveň v letošním roce

Inflace v Polsku v lednu klesla na 2,2 procenta, nejníže za téměř dva roky

Forex: Koruna oslabila k euru i dolaru

Intradenní Price Action patterny na zlatě 13.2.2026

Forex sentiment 13.2.2026

Inflace v USA v lednu zvolnila na 2,4 procenta

Blogy uživatelů

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Pozor na AI! Big Tech otevírá peněženku

Niečo čo by ste mali vedieť o analýzach

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Dvě čísla Stroukal & Peterka: Venezuela prohrála “Sim City i s cheaty”

Proč vlastně děláme trading? A co na to říká AI?

Legendární investor varuje! Kam podle něj spadne bitcoin?

Průměrný payout na Fintokei SwiftTrader programu se zdevítinásobil. Co za to může?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktické okénko: Pozor na fundamenty během otevřeného obchodu

Měnový pár GBP/USD: Analýza více časových rámců (W1–H4)

Forexové online zpravodajství

Nezaměstnanost v Česku roste, zvrátí to „davoský obrat“? Merz i Macron se nově odvracejí od emisních povolenek

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Nezaměstnanost v Česku roste, zvrátí to „davoský obrat“? Merz i Macron se nově odvracejí od emisních povolenek

USA uzavírá bez výraznějších změn

Americké indexy rostou

Frankfurtská burza zakončila týden v zelených číslech

Denní shrnutí: Trh se zotavuje ze ztrát a čeká na snížení úrokových sazeb

Tři trhy, které stojí za pozornost v příštím týdnu (13.02.2026)

IBM jde proti proudu: Třikrát více zaměstnanců na vstupní úrovni

Forex: Inflace nepřekvapila, koruna končí týden jen nepatrně slabší

Japonsko – země vycházejícího slunce, růstu a zisků?

Fidelity International: Mají dnes evropské akcie ještě hodnotu?

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

3cAnalysis: EUR/USD, denný, opatrne medvedí

BREAKING: Silný nárůst zásob ropy podle údajů DOE

Ekonomický kalendář: Údaje JOLTS z USA v centru pozornosti

Brexit: nekončící jednání

Od Fedu neočekáváme změnu nastavení měnové politiky

Postará sa demografia o zmenu v monetárnom systéme?

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

Forex: Euro již na úvod týdne neztrácelo

Makro: Španělská ekonomika zaznamenala ve třetím čtvrtletí oživení

Meta investuje do humanoidních robotů s umělou inteligencí

3cAnalysis: EUR/USD, denný, opatrne medvedí

BREAKING: Silný nárůst zásob ropy podle údajů DOE

Ekonomický kalendář: Údaje JOLTS z USA v centru pozornosti

Brexit: nekončící jednání

Od Fedu neočekáváme změnu nastavení měnové politiky

Postará sa demografia o zmenu v monetárnom systéme?

Makro: Spotřebitelská důvěra USA od srpna na vzestupu, ISR

Forex: Euro již na úvod týdne neztrácelo

Makro: Španělská ekonomika zaznamenala ve třetím čtvrtletí oživení

Meta investuje do humanoidních robotů s umělou inteligencí

Blogy uživatelů

Elliottovy vlny: Analýza japonského jenu

Výhlad na akciové indexy: DAX, Nasdaq and S&P 500

Česká zbrojovka kupuje Colt

Výběr z nedělní přípravy: USD/CAD, GBP/USD a AUD/CHF

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktická ukázka: Nejasný směr

Forexový týdenní výhled pro 8. týden

FX trhy a jejich struktura

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Elliottovy vlny: Analýza japonského jenu

Výhlad na akciové indexy: DAX, Nasdaq and S&P 500

Česká zbrojovka kupuje Colt

Výběr z nedělní přípravy: USD/CAD, GBP/USD a AUD/CHF

Indexy proti zlatu: Jak obchodovat relativní sílu trhů pomocí jediného instrumentu?

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (13. 2. 2026)

Praktická ukázka: Nejasný směr

Forexový týdenní výhled pro 8. týden

FX trhy a jejich struktura

Měnový pár USD/CAD: Analýzy více časových rámců (W1–H4)

Vzdělávací články

Trading a daně

Bitcoin, zlato, stříbro, akcie: Začíná to!

Daně z tradingu a investic - jak danit zisky jako trader a investor

Jaké cesty vedou ke konzistentním výdělkům?

Měsíční report finančních trhů (červenec 2023)

Jednoduché obchodní systémy (část 3.)

VIP zóna FXstreet.cz zajistila v červnu 2025 klientům velmi ziskový měsíc

Jednoduché obchodní systémy (část 2.)

3 důvody, proč v tradingu neexistuje Svatý grál

News trading u prop firem

Trading a daně

Bitcoin, zlato, stříbro, akcie: Začíná to!

Daně z tradingu a investic - jak danit zisky jako trader a investor

Jaké cesty vedou ke konzistentním výdělkům?

Měsíční report finančních trhů (červenec 2023)

Jednoduché obchodní systémy (část 3.)

VIP zóna FXstreet.cz zajistila v červnu 2025 klientům velmi ziskový měsíc

Jednoduché obchodní systémy (část 2.)

3 důvody, proč v tradingu neexistuje Svatý grál

News trading u prop firem

Tradingové analýzy a zprávy

Forex: NZD/USD se obchoduje v býčím praporku

Aktuálně otevřené forex pozice 12.11.2020

Obchodní pozice retailových obchodníků - forex

Forex: Vítězové a poražení 12.3.2020

Severské měny se po silném propadu stabilizují

Aktuálně otevřené forex pozice 12.5.2022

Aktuálně otevřené forex pozice 3.12.2024

Aktuálně otevřené forex pozice 12.12.2019

Forex: GBP/USD se obchoduje v rostoucí klínové formaci

FT: EU a USA vyměnily dokumenty k jednáním o obchodu a clech

Forex: NZD/USD se obchoduje v býčím praporku

Aktuálně otevřené forex pozice 12.11.2020

Obchodní pozice retailových obchodníků - forex

Forex: Vítězové a poražení 12.3.2020

Severské měny se po silném propadu stabilizují

Aktuálně otevřené forex pozice 12.5.2022

Aktuálně otevřené forex pozice 3.12.2024

Aktuálně otevřené forex pozice 12.12.2019

Forex: GBP/USD se obchoduje v rostoucí klínové formaci

FT: EU a USA vyměnily dokumenty k jednáním o obchodu a clech

Témata v diskusním fóru

Vyšší sazby v USA nejsou třeba

Obchodní příležitosti na měnových párech USD/JPY a EUR/AUD

Test brokera - Admiral Markets

Swing obchodní nastavení 4 hlavních měnových párů a ropy

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Funding Traders

Den v životě tradera

Akciové indexy

Nový Zéland - NZD/USD

City Index

Vyšší sazby v USA nejsou třeba

Obchodní příležitosti na měnových párech USD/JPY a EUR/AUD

Test brokera - Admiral Markets

Swing obchodní nastavení 4 hlavních měnových párů a ropy

„Nikdy neposlouchej ostatní. Najdi si vlastní cestu.“ Příběh Fintokei Star Bartosze z Polska

Funding Traders

Den v životě tradera

Akciové indexy

Nový Zéland - NZD/USD

City Index