Ticker Tape by TradingView

Americký akciový index S&P 500 pravděpodobně klesne minimálně o 30 procent

Hlavní americký akciový index S&P 500 se od poloviny května pohybuje na nových historických maximech kolem 5300 bodů, aktuální hodnota indexu přitom činí 5278 bodů. Tato úroveň amerického akciového indexu přitom odpovídá valuačnímu ukazateli P/E na úrovni 25x. Jinak řečeno, investoři nyní musí za americké akcie v průměru platit 25 ročních čistých zisků. Ukazatel P/E a také další klíčové valuační indikátory amerického akciového trhu přitom nyní indikují velmi výrazné nadhodnocení amerických akcií.

Přestože nejsou akciové valuace prakticky vůbec korelovány s akciovou výkonností v krátkém časovém horizontu příštích šesti až dvanácti měsíců, tato korelace je v delším časovém horizontu, například deseti let, na základě ekonometrických analýz velmi silná. Jinak řečeno, čím vyšší jsou aktuální startující valuace, tím nižší je očekávaná akciová výkonnost na horizontu následujících deseti let. Tato závislost přitom samozřejmě také platí obráceně. Čím nižší jsou aktuální startující valuace, tím vyšší je očekávaná akciová výkonnost na horizontu následujících deseti let.

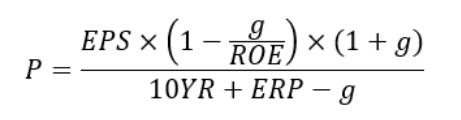

S ohledem na velmi silně nadhodnocené valuace amerických akcií by se proto všichni investoři měli také rozhodně ptát na to, jaký je momentální potenciál zhodnocení amerického akciového trhu na investičním horizontu následujících deseti let do roku 2034. K tomuto analytickému cvičení nám poslouží reverzní model diskontovaného cash flow (reverse-engineered DCF), a to v jeho nejjednodušší formě, tedy dividendového diskontního modelu (dividend discount model – DDM) na bázi Gordonova vzorce (Gordon growth model – GGM). Matematický vzorec tohoto modelu je následující:

Kde

P – Současná tržní cena analyzovaného aktiva, v našem případě amerického akciového indexu S&P 500 se současnou úrovní 5278 bodů

EPS – Čistý zisk na akcii (earnings per share) v rámci indexu za posledních 12 měsíců, momentálně 228 dolarů

g – Očekávané tempo růstu čistých zisků v dlouhém časovém horizontu, průměr od roku 1871 činí 4,4 procenta

ROE – Rentabilita vlastního kapitálu (return on equity) v rámci indexu za posledních 12 měsíců, momentálně 17,9 procenta

10YR – Bezriziková úroková sazba v podobě výnosu do doby splatnosti amerického vládního dluhopisu s desetiletou splatností, momentálně 4,5 procenta

ERP – Riziková prémie akciového trhu (equity risk premium); obvykle se používá hodnota v rozmezí 4 až 6 procent, v mém modelu jsem použil konzervativně 5 procent

Aktuální úroveň amerického akciového indexu S&P 500, resp. jeho současné valuace neboli ocenění, momentálně implikují očekávané tempo růstu čistých zisků amerických společností v dlouhém časovém horizontu (g) na vysoce nadprůměrné úrovni 6,6 procenta, zatímco průměr od roku 1871 činí pouze 4,4 procenta. Momentálně tedy valuace amerických akcií v průměru zaceňují, že v dlouhém časovém horizontu, prakticky až donekonečna ve striktní dikci mého modelu, porostou jejich čisté zisky o polovinu rychleji než v celé dosavadní historii amerického akciového trhu. A to je podle mého názoru skutečně příliš optimistická propozice, která zároveň také indikuje velice výraznou současnou nadhodnocenost amerických akcií.

Pokud bychom pak v mém modelu počítali s tím, že budoucí průměrné roční tempo růstu čistých zisků amerických společností bude přibližně odpovídat historickým zvyklostem, tedy na úrovni 4,4 procenta, pak nám model vypočítá fundamentálně rovnovážnou úroveň indexu S&P 500 na úrovni přibližně 3500 bodů. Pokud se tedy americké akciové valuace v následujících letech skutečně normalizují neboli se navrátí k průměrným historickým rovnovážným úrovním, index S&P 500 by mohl poklesnout o více než 30 procent!

Navíc bychom si měli také uvědomit, že například současná úroveň rentability vlastního kapitálu (ROE) v rámci indexu S&P 500 na úrovni 17,9 procenta je z historického srovnání také velice silně nadprůměrná hodnota, v posledních letech velice silně tažená největšími technologickými společnostmi. Pokud by například v následujícím období došlo k jejímu poklesu na, řekněme, 15 procent, cílová úroveň indexu S&P 500 by poklesla ještě více, a to konkrétně na 3300 bodů s potenciálem poklesu od aktuálního okamžiku až o 40 procent.

Klíčová slova: Akciový index | Korelace | Equity | Americké akcie | Akcie | Aktiva | Zhodnocení | Cash flow | Indikátory | Risk | P/E | Prémie | S&P 500 | Tržní cena | Ukazatel | Výkonnost | Zisk na akcii | Úroková sazba | Investoři | Zisk | EPS | Index | Cena | Index S&P 500 | Zisky | DCF | ROE | Earnings | Americký akciový index | S&P | Tempo růstu | Akciové valuace | Hodnota indexu | Čistý zisk | Nadhodnocení | Cvičení | Valuace | Potenciál | Akciový index S&P 500 | Závislost | Matematický vzorec | Ocenění | Rentabilita | Riziková prémie | Společnosti | TIM | Equity risk premium | Equity risk | Americký akciový index S&P 500 | Vice | Earnings per Share | Hlavní americký akciový index | ProCent | Return on Equity | Čistý zisk na akcii | Rentabilita vlastního kapitálu |

Čtěte více

-

Americkou inflaci řídí ojetiny, ale lze tomu vůbec věřit?

Červencové americké inflační statistiky nebyly snadným čtením, a to zejména v kontextu příštích kroků Fedu. Soudě podle první reakce si trh inflační report vyložil tak, jako prezident Trump - neboli jako další silný podnět k tomu, aby američtí centrální bankéři snížili v polovině září úrokové sazby. Je ovšem jednosměrka k zářijové redukci sazeb opravdu tak přímočará? -

Americkou jádrovou inflaci tlumí ceny automobilů

Jeden ze dvou vrcholů z pohledu makroekonomických událostí tohoto týdne bude odhalen dnes odpoledne - půjde o americkou inflaci za srpen. Její výsledek sice s velkou pravděpodobností již neovlivní rozhodnutí Fedu o úrokových sazbách příští týden (měly by zůstat beze změny), ale i tak půjde o velmi důležité číslo, které může trhy rozhýbat. Srpnové inflační číslo v USA přitom může vyvolat mezi investory rozporuplné pocity, neboť se již druhý měsíc v řadě můžeme dočkat toho, že celková inflace zrychlí a naopak centrální bankou ostře sledovaná jádrová složka (spotřebitelské ceny bez potravin a energií) by měla znovu zpomalit. -

Americkú jadrovú infláciu spomalil Black Friday. Zrejme dočasne

Ostro sledovaná jadrová inflácia z USA sklamala. V novembri rástli jadrové ceny medzimesačne o 0,1% (čakal sa rast na úrovni 0,2%) a jej medziročný rast spomalil z 1,8% na 1,7% (čakalo sa že ostane na úrovni 1,8%). Čiže sa vzdialila od dvojpercentného inflačného cieľa. Dolár v reakcii na toto číslo oslabil, zlato vzrástlo a výnosy z amerických dlhopisov klesli. Tieto pohyby reflektovali pokles pravdepodobnosti zvýšenia dvoch sadzieb v USA do marca zo 69% na 65%. -

Americký akciový index NASDAQ 100 by mohl obnovit svou rekordní rally

Americký akciový index 100 zahájil čtvrteční seanci správnou nohou a po krátké středeční přestávce prodloužil svůj nedávný růst na 19 848 bodů. Uzavření nad středečním barem 19 814 by mohlo otevřít cestu k oblasti 20 084-20 200, ohraničené vzestupnými liniemi vedenými od začátku roku. Strmější růst by mohl nabrat dech poblíž dubnové linie odporu na úrovni 20 500 bodů. -

Americký akciový index NASDAQ 100 je v červených číslech

Pohybuje se kolem úrovně 19 400, protože účastníci trhu se připravují na středeční rozhodnutí amerického prezidenta Trumpa o clech. Podobně jako ostatní hlavní americké akciové indexy zažívá americký akciový index NASDAQ 100 silný medvědí trend od maxima z poloviny února, obchoduje se na téměř sedmiměsíčním minimu a plně respektuje klesající trendovou linii z února. Momentové ukazatele jsou v tuto chvíli medvědí. Konkrétně index ADX (Average Directional Movement Index) se posouvá směrem vzhůru a signalizuje slušný medvědí trend u indexu US 100. -

Americký akciový index NASDAQ100 má býčí tendenci

Americký akciový index 100 měl nudný začátek úterní seance a zůstal neutrální kolem pondělní uzavírací ceny a úrovně 18 100. Předtím cena předvedla pěkný odraz poblíž trendové linie podpory 2023-2024 a odrazila se zpět nad 200denní SMA, což zvýšilo optimismus, že by po posledním propadu na trhu mohli brzy převzít vládu býci. Vzhledem k tomu, že ukazatel RSI se drží poblíž přeprodané úrovně 30 a stochastický oscilátor vykazuje určitý pokrok, nelze vyloučit pohyb vzhůru. -

Americký akciový index NASDAQ100 nepřekonal klouzavý průměr

Americký akciový index NASDAQ100 se i další týden udržel na svém 100denním exponenciálním klouzavém průměru (EMA), což podporuje optimismus, že pokračující horizontální trajektorie v krátkodobém horizontu by mohla být jen krátkou přestávkou ve stále široce býčím trendu. -

Americký akciový index Nasdaq 100 se blíží k maximu

Americký akciový index Nasdaq 100 se zotavil o více než 7 % z dubnového propadu, kdy dosáhl tříměsíčního minima 16 970,00. Ale přestože vystoupal na vrchol Ichimoku mraku a překonal úroveň 18 000,00, býčí vyhlídky pro nejbližší období začaly slábnout. Stochastický ukazatel je negativně vyrovnaný a v rámci překoupené oblasti se posouvá níže, zatímco 20denní jednoduchý klouzavý průměr (SMA) se teprve začal obracet směrem vzhůru. MACD však nadále vysílá pozitivní signály, neboť stále stoupá nad nulu a nad svou červenou signální linii. -

Americký akciový index NASDAQ100 vrostl o 16,5 %

Americký akciový index NASDAQ100 je v zelených číslech a pohybuje se kolem úrovně 19 000, čímž zaznamenal výrazný odraz o téměř 16,5 % z minima 16 320 ze srpna 2024, a to před Trumpovou hrozbou dalších 50 % cel vůči Číně. Index, jehož domovem je mnoho technologických společností, které prodávají do Číny a také tam vyrábějí, se propadl o 22 % z prosincového rekordního maxima na úrovni 22 236 bodů. Ukazatele hybnosti se shodují s medvědím sentimentem a naznačují potenciální zotavení z přeprodaných podmínek. MACD klesl výrazně pod nulu a svou červenou signální linii, zatímco RSI a stochastický ukazatel míří z přeprodané úrovně vzhůru. -

Americký akciový index SP 500 narazil na medvědy

Americký akciový index SP 500 se na vrcholu svého vzestupného trendu otřásá. Nedávno ztratil hybnost a na 4hodinovém grafu uzavřel pod říjnovou trendovou linií podpory. To by mohlo vést ke zvýšenému prodejnímu zájmu, pokud se cena zároveň propadne pod 20-periodový jednoduchý klouzavý průměr (SMA) na úrovni 5850 bodů. Vzhledem k tomu, že technické ukazatele naznačují oslabení nákupního nadšení, mohl by do hry vstoupit 50-periodový SMA na úrovni 5 824 bodů. Pokud se dočkáme dalších ztrát, mohl by index najít určitou podporu kolem psychologické úrovně 5 800, následovanou 100-periodickým SMA na úrovni 5 773 a hranicí 5 750. -

Americký akciový index SP500 vjíždí do neznámého teritoria

Na rozdíl od amerického indexu 30 nedokázal americký index SP500 v úterý obnovit svou rekordní rallye a udržel si tlumený pozitivní tón kolem hodnoty 5 650 bodů. Býci však mohou mít stále šanci, zejména po uzavření nad rok starou linií odporu na úrovni 5 600 bodů. Pokud tato spodní hranice vydrží, mohla by se cena pokusit prosadit nad krátkodobou vzestupnou linii na úrovni 5 683 a směrem k oblasti 5 800-5 860. Z technického hlediska nelze vyloučit další býčí akci, jelikož ukazatele RSI a MACD zůstávají v kladné oblasti. -

Americký akciový index SP 500 zažívá korekci

Americký akciový index SP 500 od svého dna v říjnu 2023 předvádí působivou rallye a vytváří po sobě jdoucí historická maxima. Přestože v posledních dvou týdnech cena zažívá pokles, je stále příliš brzy na to, aby se dalo hovořit o trvalé korekci směrem dolů. Pokud by medvědí tlaky přetrvaly, mohl by index atakovat hranici 5130 bodů. -

Americký akciový index 500 připravuje na další medvědí kolo

Americký akciový index 500 v pondělí otevřel v záporných hodnotách a otestoval oblast 5 450 bodů, která se zdá být hranicí medvědího dvojitého vrcholu. Ukazatele RSI a MACD nemohou vyloučit možnost medvědího pokračování, neboť první z nich změnil kurz směrem dolů poté, co dosáhl vrcholu v překoupené zóně, a druhý neustále ztrácí půdu pod svou červenou signální linií. -

Americký akciový trh atakuje nová maxima, libra, australan (AUD), kanaďan (CAD) září; denní přehled událostí

Americký akciový trh odstartoval třetí čtvrtletí famózně. Dow Jones včera uzavřel na nových historických maximech... -

Americký akciový trh: Co stojí za růstem a co čekat dál?

Americký akciový index S&P 500 zaznamenal v posledních měsících pozoruhodný růst, který vyvolává otázky týkající se jeho udržitelnosti a reálné hodnoty. Současná situace je výsledkem souhry několika silných faktorů, od reálných firemních výsledků až po psychologii a očekávání investorů. -

Americký akciový trh čelí zvýšenému riziku narušení umělou inteligencí po DeepSeek

Podle hlavní analytičky Bloomberg Intelligence Giny Martin Adams je americký akciový trh celosvětově nejvíce vystaven potenciálnímu otřesu v oblasti investic do umělé inteligence (AI) po vzniku společnosti DeepSeek. Významná úloha, kterou společnosti zabývající se umělou inteligencí hrají v růstu tržní kapitalizace a expanzi zisků v USA, vystavuje americké akcie vyššímu riziku ve srovnání s jejich protějšky z rozvinutých a rozvíjejících se trhů. -

Americký akciový trh dále klesá

Aktivita na trhu s opcemi byla intenzivní, což z pátku potenciálně činí jeden z nejrušnějších obchodních dnů v roce. Index S&P 500 v té době pokračoval v týdenních ztrátách při objemu, který byl o 35 % vyšší než průměr za poslední měsíc. Vzhledem k tomu, že se blíží svátky, by to mohl být poslední den v roce, kdy budou mít investoři dostatek likvidity k otevírání a uzavírání velkých pozic. -

Americký akciový trh dne 14. března 2022

Rusko-ukrajinský konflikt zůstává hlavním tématem začátku nového týdne a téměř vytlačuje všechna ostatní témata. V pondělí ráno všichni očekávají nové kolo jednání prostřednictvím videa. Minulá dvě kola nepřinesla téměř žádné výsledky, kromě určitého pokroku v humanitárních otázkách, jako je otevření koridorů pro odchod civilistů z měst obléhaných ruskými vojsky. Pozitivní snad je, že v uplynulém týdnu došlo ke snížení počtu střetů. Aktivní boje probíhaly pouze v Mariupolu a Černihivu. Mapa bojových pozic stran se za týden změnila jen málo. Podle situace to vypadá, že konflikt vstupuje do vleklé poziční fáze. Minulý týden Rusko podniklo raketové údery, zejména na letiště u Lvova, jen několik kilometrů od ukrajinsko-polské hranice. Zároveň ruská armáda učinila prohlášení, že by mohla udeřit na transport zbraní pro Ukrajinu. V reakci na to Biden prohlásil, že jakýkoli ruský úder na Polsko by se setkal s tvrdou odpovědí. O něco dříve Biden prohlásil, že jakýkoli ruský úder na členskou zemi NATO by se setkal s vojenskou odpovědí USA, i kdyby to byl začátek světové války. -

Americký akciový trh dne 16. března 2022

Situace ohledně rusko-ukrajinského konfliktu se stabilizovala. Dnes se uskuteční zasedání Fedu. V úterý americký trh poprvé za týden vykázal silné zisky díky známkám stabilizace situace na Ukrajině. Dow přidal 1,8 %, NASDAQ vzrostl o 2,9 %, S&P 500 si připsal 2,1 %. -

Americký akciový trh dosáhl největšího čtyřdenního růstu od roku 2020

Americké akcie zaznamenaly největší čtyřdenní rally od roku 2020 díky tomu, že investoři obnovili obchody s technologickými akciemi. Index S&P 500 vzrostl o 0,6 %, zatímco technologický Nasdaq 100 vzrostl o 0,3 % díky ziskům společností Alphabet a Advanced Micro Devices.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Top strategie pro investory v roce 2026

Jak sestavit kvalitní trading plán? (40. díl)

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

Kanadské akciové indexy: Trh, kde vládnou banky, ropa a komodity (10. díl)

Listopad 2025 přinesl členům VIP zóny FXstreet.cz další zisky

Top strategie pro investory v roce 2026

Jak sestavit kvalitní trading plán? (40. díl)

ODHALUJEME! Zisková obchodní strategie AMD pro tradery

Země, která zrušila peníze. Kambodžský riel se zrodil po řádění Rudých Khmerů

Revoluce v nabídce Purple Trading: Přichází unikátní Clash CFDs, nové komodity i indexy

Eli Lilly, Novo Nordisk a Oscar Health: Proč mají tyto akcie tak rozdílné vyhlídky?

Válka ve Vietnamu vedla k dongu. Měna dnes patří mezi nejslabší na světě

Speciální AKCE: Získejte VIP zónu FXstreet.cz zdarma ke každému účtu RebelsFunding!

Kanadské akciové indexy: Trh, kde vládnou banky, ropa a komodity (10. díl)

Listopad 2025 přinesl členům VIP zóny FXstreet.cz další zisky

Denní kalendář událostí

V Německu státní svátek

V Kanadě státní svátek

V Británii státní svátek

Ve Švýcarsku státní svátek

V Itálii státní svátek

Guvernér BoJ Kazuo Ueda

V Británii státní svátek

V Kanadě státní svátek

V USA státní svátek

Ve Francii státní svátek

V Německu státní svátek

V Kanadě státní svátek

V Británii státní svátek

Ve Švýcarsku státní svátek

V Itálii státní svátek

Guvernér BoJ Kazuo Ueda

V Británii státní svátek

V Kanadě státní svátek

V USA státní svátek

Ve Francii státní svátek

Tradingové analýzy a zprávy

USA se u pobřeží Venezuely zmocnily ropného tankeru

Forbes: Muskův majetek pokořil hranici 700 miliard USD

CNN: Potíže ruské ekonomiky nepřimějí Putina k brzkému ukončení války

ČNB: Bankám za tři čtvrtletí stoupl čistý zisk na 100 miliard Kč

Krize v ekonomice se dostala mezi hlavní otázky Putinovi

Americké akcie posílily v čele s technologickými společnostmi

Libanon oznámil první návrh zákona pro vrácení vkladů po finančním krachu země

Forex: Nomura otevřela long na NZD/USD

Evropské akcie se vyšplhaly na nové rekordní maximum

Forex: Dolar se vůči euru drží bez větších změn, japonský jen výrazně oslabuje

USA se u pobřeží Venezuely zmocnily ropného tankeru

Forbes: Muskův majetek pokořil hranici 700 miliard USD

CNN: Potíže ruské ekonomiky nepřimějí Putina k brzkému ukončení války

ČNB: Bankám za tři čtvrtletí stoupl čistý zisk na 100 miliard Kč

Krize v ekonomice se dostala mezi hlavní otázky Putinovi

Americké akcie posílily v čele s technologickými společnostmi

Libanon oznámil první návrh zákona pro vrácení vkladů po finančním krachu země

Forex: Nomura otevřela long na NZD/USD

Evropské akcie se vyšplhaly na nové rekordní maximum

Forex: Dolar se vůči euru drží bez větších změn, japonský jen výrazně oslabuje

Blogy uživatelů

Kdo je funded trader a jak se jím stát?

Forex před Štědrým dnem: Má smysl obchodovat v posledních dvou dnech?

Období Santa Claus rally se blíží

Zlato, stříbro, platina pod stromeček

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (19. 12. 2025)

Praktické okénko: Ukázka swingového a intradenního obchodu na ropě a zlatě

Na konci roku: co si z tradingu skutečně odnášíme

Moje cesta prop tradingem: Rozjetý obchod na hlavním měnovém páru, který může být dlouhodobější

Měnový pár USD/JPY: Multitimeframe analýza (D1–H4–H1)

Clash CFDs: Nový způsob, jak obchodovat relativní výkon trhů

Kdo je funded trader a jak se jím stát?

Forex před Štědrým dnem: Má smysl obchodovat v posledních dvou dnech?

Období Santa Claus rally se blíží

Zlato, stříbro, platina pod stromeček

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (19. 12. 2025)

Praktické okénko: Ukázka swingového a intradenního obchodu na ropě a zlatě

Na konci roku: co si z tradingu skutečně odnášíme

Moje cesta prop tradingem: Rozjetý obchod na hlavním měnovém páru, který může být dlouhodobější

Měnový pár USD/JPY: Multitimeframe analýza (D1–H4–H1)

Clash CFDs: Nový způsob, jak obchodovat relativní výkon trhů

Forexové online zpravodajství

Od příštího roku se dočkáme cla na nejmenší zásilky z e-shopů, ale i uhlíkového cla na „zásilky“ úplně největší – na dodávky oceli, cementu či hnojiv. Poškozeni budou hlavně sociální slabí a pak země východní části EU, i Česko

Ne, Česko za poskytnutí peněz Ukrajině nebude ani ručit, ani je splácet. Ti, kteří tvrdí, že ano, neznají základy práva EU, kde je daná možnost od roku 1999 a existují i precedenty

Americké indexy uzavírají kladně

Německé výrobní ceny se snížily

Axios: Zástupci Tiktoku podepsali ujednání o prodeji amerických aktivit

Bankám za tři čtvrtletí stoupl čistý zisk o 9,4 miliardy na 100,4 mld. Kč

Výroba aut v ČR za 11 měsíců klesla o 1,2 procenta na 1,349 milionu vozů

Těžbě lithia na Cínovci podle studie nestojí nic v cestě, rozhodne Geomet

Přebytek možností nás vede k jednodušším řešením!

Americké indexy posilují

Od příštího roku se dočkáme cla na nejmenší zásilky z e-shopů, ale i uhlíkového cla na „zásilky“ úplně největší – na dodávky oceli, cementu či hnojiv. Poškozeni budou hlavně sociální slabí a pak země východní části EU, i Česko

Ne, Česko za poskytnutí peněz Ukrajině nebude ani ručit, ani je splácet. Ti, kteří tvrdí, že ano, neznají základy práva EU, kde je daná možnost od roku 1999 a existují i precedenty

Americké indexy uzavírají kladně

Německé výrobní ceny se snížily

Axios: Zástupci Tiktoku podepsali ujednání o prodeji amerických aktivit

Bankám za tři čtvrtletí stoupl čistý zisk o 9,4 miliardy na 100,4 mld. Kč

Výroba aut v ČR za 11 měsíců klesla o 1,2 procenta na 1,349 milionu vozů

Těžbě lithia na Cínovci podle studie nestojí nic v cestě, rozhodne Geomet

Přebytek možností nás vede k jednodušším řešením!

Americké indexy posilují

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Výsledky společnosti Tesla: klíčový okamžik na pozadí divergence v rámci ‚‚Magnificent 7‘‘

Franfurt otevřel v zeleném, před trhem reportovalo 6 společností z indexu DAX

Makro: Počet nezaměstnaných se ke konci roku v Německu opět snížil

Snowflake těží z boomu AI, akcie prudce vzrostly

Snowflake hlásí silné finanční výsledky a optimistický výhled

USD/JPY: general review

Forex: Koruna v těsné blízkosti 24,90 EUR/CZK

Pár USD/JPY je před FOMC pod tlakem, 1. února 2023

Klíčové body z tiskové konference guvernéra ČNB Aleše Michla

Forex: Tuzemská nezaměstnanost v březnu níže

Výsledky společnosti Tesla: klíčový okamžik na pozadí divergence v rámci ‚‚Magnificent 7‘‘

Franfurt otevřel v zeleném, před trhem reportovalo 6 společností z indexu DAX

Makro: Počet nezaměstnaných se ke konci roku v Německu opět snížil

Snowflake těží z boomu AI, akcie prudce vzrostly

Snowflake hlásí silné finanční výsledky a optimistický výhled

USD/JPY: general review

Forex: Koruna v těsné blízkosti 24,90 EUR/CZK

Pár USD/JPY je před FOMC pod tlakem, 1. února 2023

Klíčové body z tiskové konference guvernéra ČNB Aleše Michla

Forex: Tuzemská nezaměstnanost v březnu níže

Blogy uživatelů

TOP 4 komodity v roce 2024 – které překonávají S&P 500?

Pozor na zbytečné milníky - nový rok z vás lepšího obchodníka neudělá

Švýcarská centrální banka je připravena oslabit frank

Investování do velkých technologických společností

Na euro přichází recese

Co si obchodníci mohou odnést z knihy Psychologie peněz – lekce pro trading (1. díl)

Proč nehrajeme ruletu?

Iluze zkušenosti: Proč i roky praxe někdy situaci zhoršují

Česká koruna v dobách hojnosti

Pozor na francouzské volby

TOP 4 komodity v roce 2024 – které překonávají S&P 500?

Pozor na zbytečné milníky - nový rok z vás lepšího obchodníka neudělá

Švýcarská centrální banka je připravena oslabit frank

Investování do velkých technologických společností

Na euro přichází recese

Co si obchodníci mohou odnést z knihy Psychologie peněz – lekce pro trading (1. díl)

Proč nehrajeme ruletu?

Iluze zkušenosti: Proč i roky praxe někdy situaci zhoršují

Česká koruna v dobách hojnosti

Pozor na francouzské volby

Vzdělávací články

Jak prop trading změnil můj život: Příběh tradera, který našel ziskovou strategii

Jak obchodovat pattern Cup and Handle (hrnek s ouškem)

Získejte 30% slevu na programy RebelsFunding a objevte platformu RF-Trader

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Gapy v technické analýze: Jak využít cenové gapy ve svůj prospěch

Divergence indikátoru Stochastic

Největší problém indexu S&P 500

Koronavirus - propady HDP a některých oborů, velké zadlužování

Kdy můžeme obchodovat proti trendu

FTMO kupuje globálního brokera OANDA

Jak prop trading změnil můj život: Příběh tradera, který našel ziskovou strategii

Jak obchodovat pattern Cup and Handle (hrnek s ouškem)

Získejte 30% slevu na programy RebelsFunding a objevte platformu RF-Trader

8 nejlepších obchodních strategií – intradenní obchodování (6. díl)

Gapy v technické analýze: Jak využít cenové gapy ve svůj prospěch

Divergence indikátoru Stochastic

Největší problém indexu S&P 500

Koronavirus - propady HDP a některých oborů, velké zadlužování

Kdy můžeme obchodovat proti trendu

FTMO kupuje globálního brokera OANDA

Tradingové analýzy a zprávy

Forex: Japonský jen kvůli obchodní válce roste, libra nejníže za 2 roky

Analýza hlavních měnových párů 3.4.2018

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 25.11.2024

Intradenní obchodování: Odrazí se NZD/CAD od prolomené trendové linie?

FCA varuje před brokerem 7XFX & Trade 7XFX

Analytici: Inflace přesáhla očekávání, táhly ji potraviny a služby

Forex: Vítězové a poražení 14.10.2016

GBP/JPY - Intradenní výhled 28.12.2023

Forex: Technická analýza GBP/USD

Reuters: Italská vláda schválila opatření k ochraně domácí burzy

Forex: Japonský jen kvůli obchodní válce roste, libra nejníže za 2 roky

Analýza hlavních měnových párů 3.4.2018

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 25.11.2024

Intradenní obchodování: Odrazí se NZD/CAD od prolomené trendové linie?

FCA varuje před brokerem 7XFX & Trade 7XFX

Analytici: Inflace přesáhla očekávání, táhly ji potraviny a služby

Forex: Vítězové a poražení 14.10.2016

GBP/JPY - Intradenní výhled 28.12.2023

Forex: Technická analýza GBP/USD

Reuters: Italská vláda schválila opatření k ochraně domácí burzy

Témata v diskusním fóru

Býci měli opět navrch, index S&P 500 je nad další kulatou hladinou

Price Action Trading Jakuba Hodana

Eurodolar - Chat

ČNB, růst úroků a ceny bytů

Praktické okénko - dva otevřené obchody s rozdílným výsledkem

Regulace a role centrálních bank na forexu

Bude růst cen ropy a benzínu pokračovat?

Dolarová jízda pokračuje

Akciové indexy

OIL - ropa

Býci měli opět navrch, index S&P 500 je nad další kulatou hladinou

Price Action Trading Jakuba Hodana

Eurodolar - Chat

ČNB, růst úroků a ceny bytů

Praktické okénko - dva otevřené obchody s rozdílným výsledkem

Regulace a role centrálních bank na forexu

Bude růst cen ropy a benzínu pokračovat?

Dolarová jízda pokračuje

Akciové indexy

OIL - ropa