Ticker Tape by TradingView

Komoditní spready: Praktický průvodce pro obchodování

Hledáte cestu, jak zhodnocovat své prostředky pomocí časově nenáročné strategie?

Komoditní spready mohou být odpovědí. Jak název napovídá, jedná se o specifický přístup k obchodování komodit. Obchodování komoditních spreadů je krom své časové nenáročnosti oblíbené také pro omezené riziko.

Časová nenáročnost v kombinaci s omezeným rizikem a velmi zajímavými potenciálními zisky? Není divu, že komoditní spready patří o jednu z rychle se rozvíjejích oblastí tradingu.

Časová nenáročnost v kombinaci s omezeným rizikem a velmi zajímavými potenciálními zisky? Není divu, že komoditní spready patří o jednu z rychle se rozvíjejích oblastí tradingu.

Tento praktický průvodce vám vysvětlí vše, co byste měli vědět o obchodování komoditních spreadů a zaručeně vám rozšíří tradingové obzory.

1. Jak se obchodují komodity?

2. Co jsou komoditní spready?

3. Komoditní spready vs. Outright futures

4. Co je to intrakomoditní spread?

5. Co je to interkomoditní spread?

6. Co je to sezónnost a jak ji využít pro trading?

7. Jaké jsou výhody obchodování komoditních spreadů?

8. Jak vybírat komoditní spready?

9. Jaká data sledovat při obchodování komoditních spreadů?

10. Na co si dát pozor při obchodování komoditních spreadů?

11. Jak obchodovat komoditní spready u LYNX?

1. Jak obchodovat komodity?

Komodity se na burzách obchodují v podobě takzvaných futures kontraktů. Jedná se o derivát, který znamená dohodu mezi dvěma stranami o budoucím nákupu či prodeji podkladového aktiva, v tomto případě určité komodity.

Každý z těchto kontraktů je standardizován. To znamená, že všechny kontrakty mají předem stanovené parametry, jako datum expirace, velikost a kvalitu. Expirací se rozumí termín, ve kterém dojde k zániku kontraktu. V době expirace se vyrovnají závazky mezi kupujícím a prodávajícím. To může proběhnout ve formě finančního vypořádání nebo doručením komodity.

U společnosti LYNX není fyzické dodání komodity povolené, a tak je systémem zabráněno tomu, aby po expiraci došlo k povinnosti fyzické dodávky komodity. Pokud by klient svou pozici včas neuzavřel, učiní tak platforma automaticky. Při obchodování ropy se nemusíte obávat, že Vám před domem přistane 1.000 barelů černého zlata.

Velikost kontraktu udává, kolik dané suroviny je obsaženo v jednom futures kontraktu. U ropy obchodované pod zkratkou CL se jedná o 1.000 barelů této suroviny. U kvality se rozumí pouze chemické složení, není zde přihlíženo k tomu, kdo komoditu produkuje nebo dodává.

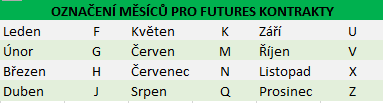

Futures kontrakty se na burze obchodují pod zkratkami, které mají určitý systém. Jako první se uvádí zkratka komodity nebo jiného podkladového aktiva. Následně se používá písemná označení pro měsíc, kdy kontrakt expiruje a jako poslední je dvojčíslí, které značí koncovku roku ve kterém kontrakt expiruje. Příkladem může být CLK18 – CL značí Crude Oil (ropu); K znamená expirační měsíc květen (viz tabulka níže) a 18 představuje rok 2018.

2. Co jsou komoditní spready?

Komoditní spready představují jednu z obchodních strategií pro obchodování futures kontraktů. Při ní se nejčastěji tvoří spread pomocí dvou futures kontraktů, kdy jeden nakupujeme a druhý prodáváme. Nakoupený a prodaný futures kontrakt se musí lišit, a to v expiraci nebo podkladovém aktivu. Futures kontrakty se ve spreadu někdy označují jako nohy. Spread má minimálně dvě nohy.

Pro lepší ilustraci se podíváme na konkrétní příklad. Bude se jednat o nákup spreadu na zemní plyn, který se obchoduje pod označením NGG18 – NGF18.

Jelikož už známe značení futures kontraktů, můžeme jednoduše poznat, že se jedná o spread, který je tvořen dvěma futures kontrakty. Prvním je NGG18 zemní plyn (Natural Gas) s expirací v únoru 2018 a druhým kontraktem je také zemní plyn s expirací v lednu 2018. První kontrakt se nakupuje a druhý se prodává.

Graf na spread vykresluje celkovou hodnotu spreadové pozice a vypadá následovně:

Zdroj: Seasonalgo

V grafu je několik křivek, které mají podobný vývoj (červená, zelená, modrá), těmi se budeme zabývat až později. Černá křivka ukazuje aktuální hodnotu spreadu. Zde je dobré si všimnout, že hodnota spreadu může nabývat i záporných hodnot. Je to dáno tím, že se hodnota rovná rozdílu jednotlivých futures kontraktů. Obchodní okno, neboli období, na který byl spread naplánován, je ohraničeno svislými úsečkami se zelenou a červenou barvou.

Při nákupu komoditního spreadu obchodník spekuluje na zvýšení rozdílu mezi jednotlivými futures kontrakty. K tomu může dojít v následujících případech:

- Cena NGG18 poroste a NGF18 bude klesat

- Cena NGG18 poroste a NGF18 se nezmění

- Cena NGG18 poroste rychleji nežli cena NGF18

- Cena NGG18 bude klesat pomaleji nežli cena NGF18

- Cena NGG18 se nezmění a cena NGF18 bude klesat

Zajímáte se o komoditní spready?

Zjistěte více o obchodování komoditních spreadů, stáhněte si informační balíček zdarma.

Objevte více o investování s LYNX

3. Komoditní spready vs. Outright futures

Obchodování spreadů ve srovnání s outright, neboli jednotlivými futures kontrakty, má své pro a proti. Často se u komoditních spreadů uvádí, že nejsou tak rizikové jako jednotlivé futures, což je dáno tím, že se jednotlivé nohy spreadu navzájem zajišťují. To je v určitých případech pravdivé, ale i zde se najdou výjimky, a záleží především na tom, jaký typ spreadů zvolíte. Na toto téma se podíváme později.

V případě, že budete obchodovat komoditní spread, který je tvořen kontrakty s rozdílnou expirací ale stejným podkladem, budete mít nižší požadavky na marži nežli v případě obchodování samostatného outright kontraktu.

Zisk u futures kontraktů funguje na stejném způsobu jako u akcií, pokud nakoupíte futures kontrakt, budete profitovat v případě, že jeho cena vzroste. Naopak pokud kontrakt prodáte, budete profitovat v případě, že bude cena kontraktu klesat.

U komoditních spreadů je vice možností, kdy bude obchodník v zisku. Ty jsou uvedeny níže:

- Cena NGG18 poroste a NGF18 bude klesat

- Cena NGG18 poroste a NGF18 se nezmění

- Cena NGG18 poroste rychleji nežli cena NGF18

- Cena NGG18 bude klesat pomaleji nežli cena NGF18

- Cena NGG18 se nezmění a cena NGF18 bude klesat

Ztráta na spreadu vznikne v opačných případech.

4. Co je to intrakomoditní spread?

Jedná se o typ spreadu, u které jsou podkladem dva futures kontrakty stejné komodity s rozdílným datem expirace. Příkladem může být výše zmíněný spread na zemní plyn (NGG18-NGF18). U těchto spreadů jsou poměrně nízké marže a považují se za méně rizikové než interkomoditní spready.

To je dáno tím, že u stejné komodity se i při rozdílných expiracích předpokládá podobný vývoj v ceně. Pokud roste cena komodity, očekává se, že se to projeví růstem ceny futures kontraktů napříč expiracemi.

5. Co je to interkomoditní spread?

V tomto případě se jedná o typ spreadu, kdy se využívá rozdílných podkladů u futures kontaktů, se stejnou nebo rozdílnou expirací. Tento typ obchodování je považován za riskantnější. Důvodem je to, že jednotlivé komodity nemusí mít společný vývoj v ceně a každá se může vydat svým směrem.

Čtěte také

- Obchodování s komoditami: Velký průvodce obchodováním 11 komodit

- Zisk a negativní cena spreadu

- Základní pojmy pro obchodování komoditních spreadů

6. Co je to sezónnost a jak ji využít pro trading?

Jakákoliv změna, která nastává s určitou pravidelností, může být nazývána sezónností. V případě obchodování spreadů se nejčastěji využívá sezónnosti, která se opakuje každý rok.

To může být spojeno třeba se sklizní některé z komodit nebo ročním obdobím. U zmíněného příkladu se zemním plynem se dá předpokládat, že v zimě dochází k vyšší spotřebě v domácnostech kvůli potřebě topit.

Jakmile je vyšší poptávka po komoditě, dá se očekávat zvyšování její ceny. Jedná se o případ, kdy nám tato sezónní záležitost může pomoci při výběru a stavbě spreadu.

Zdroj: Seasonalgo

7. Jaké jsou výhody obchodování komoditních spreadů?

Obchodování komoditních spreadů přináší několik výhod oproti samotnému obchodování futures kontraktů. Mezi hlavní výhody patří:

- Nižší požadavky na marži

- Nižší volatilita

- Ochrana před limitními pohyby na trhu

- Využití sezónnosti

Jednou z klíčových výhod obchodování komoditních spreadů je právě sezónnost.

8. Jak vybírat komoditní spready?

Co se týče podkladů tak existuje velké množství futures kontraktů a navíc s různými expiracemi, proto je vhodné mít na analýzu všech možných kombinací kvalitní software, který tuto složitou analýzu dokáže vykonat.

V současnosti ke špičce mezi analytickými nástroji patří platforma Seasonalgo, kterou také využíváme v rámci webinářů zaměřených na analýzu komoditních spreadů. Klienti, kteří si zaregistrují Seasonalgo prostřednictvím LYNX, získávají plný přístup k platformě na 30 dní a následně 10% slevu pro její zakoupení.

Platforma Seasonalgo umožňuje vytvořit vlastní nastavení pro selekci spreadů, podle kterého následně může vybírat vhodné obchodní příležitosti. Kritériem může být velké množství informací jako například typ podkladového aktiva, délka obchodu a jeho rizikovost, úspěšnost ve srovnání s předchozími roky, a to až 50 let zpětně, a mnoho dalších.

9. Jaká data sledovat při obchodování komoditních spreadů?

I přes to, že se o komoditních spreadech říká, že jsou nenáročné, určitě je pár nutností, které by neměl žádný obchodník s komoditami brát na lehkou váhu. Jedná se především o reporty na jednotlivé komodity.

Těmito reporty mohou být třeba zveřejněné informace ohledně úrody (WASDE Report), produkce nebo změny postavení účastníků trhu (COT Report). Zároveň se může jednat i o různá politická rozhodnutí. Například cena ropy je velice silně ovlivněna skupinou zemí OPEC. Pokud se uskutečňuje zasedání tohoto uskupení, je dobré monitorovat dění na trzích nebo pro začínající obchodníky vůbec do obchodu nevstupovat.

Informací zveřejňovaných u komodit je poměrně hodně, výhodou právě mohou být externí softwary, které mají kalendář událostí pro jednotlivé komodity a zároveň i jejich reportované zprávy. Jedním z nich je i zmiňované Seasonalgo.

Podívejte se >> Práce s programem Seasonalgo

10. Na co si dát pozor při obchodování komoditních spreadů?

U komoditních spreadů, stejně jako u jakýchkoliv jiných obchodních strategií, platí dodržování rizika. Být si vědom a hlídat si ztráty je jedním ze základních úspěchu v obchodování.

Hlídat si důležité zprávy, kterými můžou být i zmíněné reporty nebo zasedání důležitých hráčů na trhu.

Vždy si hlídejte poslední den, kdy kontrakt můžete obchodovat. Jelikož nemůžete odebírat fyzicky komoditu, může být poslední obchodní den ještě před expirací kontraktu.

U interkomoditních spreadů, těch, které mají v jednotlivých nohách rozdílné podkladové aktivum, je důležité sledovat otevírací hodiny burzy. Často si obchodníci u těchto typů spreadů neuvědomují, že jeden z kontraktů může mít rozdílné obchodní hodiny než druhý, což poté může být nepříjemným překvapením, pokud s tím obchodník předem nepočítá.

11. Jak obchodovat komoditní spready u LYNX?

Platforma LYNX Trading je pro tento typ obchodování upravena tak, aby byla schopna vytvářet spreadovou pozici pomocí funkce „Kombo“. Stačí jednoduše vybrat jednotlivé futures kontrakty a platforma Vám kombo pozici vytvoří a umožní zobchodovat.

V platformě LYNX Trading si můžete jednoduše zobrazit komoditní spread u něhož rovnou vidíte zisk či ztrátu a zároveň jednotlivé futures, kterými je spread tvořen.

Zaujaly vás komoditní spready a jejich obchodování?

Obchodujte komoditní spready se spolehlivou a stabilní platformou LYNX Trading, která nabízí obchodování s extrémně nízkými poplatky na více než 100 burzách ve 30 zemích světa. V platformě LYNX Trading jsou navíc unikátní nástroje přímo určené pro obchodování komoditních spreadů.

Objevte více o investování s LYNX

The post Komoditní spready: Praktický průvodce pro obchodování appeared first on LYNX Czech Republic.

Klíčová slova: OPEC | Poptávka | Daně | Rizika | Spready | Aktiva | COT report | Derivát | Futures | Investování | Komoditní spread | Komodity | Marže | Obchodník | Platforma | Podkladové aktivum | Pozice | Riziko | Spread | Trading | Volatilita | Obchodování | Cena ropy | Zisk | Futures kontrakt | Obchodní příležitosti | Jak obchodovat | Obchodovat | LYNX | Komoditní spready | Burzy | Obchodníci | Aktivum | Cena | Expirace | Graf | Komoditní | Obchodování komodit | Obchodování s komoditami | Obchodování spreadů | Ropy | Zemní plyn | Zprávy | Zisky | Obchodní den | Kontrakt | COT | Burze | Reporty | Obchodník s komoditami | Cena kontraktu | Futures kontrakty | Ztráty | Poplatky | Ceny futures kontraktů | Obchodování ropy | Jak obchodovat komodity | LYNX Trading |

Čtěte více

-

Komoditní report: Zlato září, ropa nachází podporu

Zotavení amerických a světových akcií po obavách spojených se Severní Koreou začátkem srpna se ukázalo jako pomíjivé, když volatilita minulý čtvrtek stáhla níž klíčové indexy. Politické tření mezi americkým prezidentem Donaldem Trumpem a Kongresem nadále eskaluje a jeho administrativa působí čím dál více dysfunkčně a izolovaně. Tváří v tvář riziku, že bude americká politika zcela paralyzovaná, vykazuje trh zvětšující se známky nervozity. Index S&P 500 klesl o 1,5 % a skutečnost, že k popsání takového relativně malého posunu byly užity výrazy typu „prudký pád“ nebo „kolaps“ ukazuje, jak nepřipravený nyní trh je, když přijde na zvýšenou volatilitu a slabost trhu. -

Komoditní RSI: Co frčí a co ne

Index relativní síly (Relative Strength Index, RSI) je indikátor technické dynamiky trhu, jehož účelem je určit, kdy se trh nachází ve stavu překoupenosti... -

Komoditní RSI: Co frčí a co ne?

Komodity se v červenci propadly o téměř 5 %, což je největší propad od června 2013. Cena americké ropy WTI se za posledních několik týdnů propadla o 10 dolarů za barel. Cenu cukru i nadále tlačí dolů očekávání rekordní úrody v Brazílii. -

Komoditní shrnutí: Dočkáme se 3000 USD na zlatě ještě letos?

Komoditní trhy v posledních týdnech tíží sílící americký dolar. To však neplatí pro zlato, které navyšuje historické rekordy. Naopak pod tlakem se nachází ropa. Situace na Středním východě deeskalovala a trhy sázejí na zvolení Trumpa, který by měl americký ropný sektor podporovat více než demokraté. Co udělá z nadcházející topnou sezónou zemní plyn? Začínáme v 16 hodin! -

Komoditní shrnutí: Káva navyšuje 13letá maxima

Situace na komoditních trzích se po výprodeji z posledních týdnů stabilizuje. Americký dolar vrátil část svých zisků a vytvořil tak příznivou situaci pro korekci. Nejvyšší zisky předvádějí v posledních seancích káva Arabica a kakao, které těží z nepříznivého počasí. Naopak se nedaří sójovým bobům a bavlně, které se navíc nacházejí v blízkosti důležitých technických úrovní. Co můžeme od těchto a dalších komodit očekávat do konce roku? -

🔴Komoditní speciál: Zlato a Stříbro bourají rekordy. Co za tím stojí?

Závěr roku přinesl nové rekordy a zvýšenou volatilitu na drahých kovech. Cena stříbra explodovala nad úroveň 80 dolarů za unci a zlato vyskočilo vysoko nad 4500 dolarů za unci. Na růstové vlně se vezou také platina a paládium. Co je důvodem růstu drahých kovů a jaký je výhled dalšího vývoje? To bude hlavním předmětem našeho komoditního speciálu. -

Komoditní společnost Glencore po třetinové ztrátě dnes přidávala až pětinu

Včerejším tahounem výprodejů byla jednoznačně společnost Glencore kotovaná na londýnské burze. Během jediné seance ztratila téměř třetinu ceny. Obchodovala se nejníže v historii - až na 67 pencích na akcii a zároveň za nejvyššího zaznamenaného objemu na této akcii. -

Komoditní spready a jejich obchodování

Při zvýšené volatilitě a nejistotě na trhu hledají mnozí obchodníci možnosti pro ochranu proti nepříznivému vývoji, mi... -

Komoditní spready na červen

Jednou ze strategií zaměřujících se na minimalizaci rizika a zvýšení statistické pravděpodobnosti úspěšného obchodu jsou komoditní spready. Květen přináší několik zajímavých obchodních příležitostí v oblasti komoditních spreadů. Jednu z nich najdete v tomto článku a celkem 5 nejzajímavějších analýz komoditních spreadů je možné získat v rámci nového Komoditního newsletteru. -

Komoditní spready: Praktický průvodce pro obchodování

Hledáte cestu, jak zhodnocovat své prostředky pomocí časově nenáročné strategie? Komoditní spready mohou být odpovědí. Jak název napovídá, jedná se o specifický přístup k obchodování komodit. Obchodování komoditních spreadů je krom své časové nenáročnosti oblíbené také pro omezené riziko. -

Komoditní spready 101 – Základy obchodování spreadů

Při zvýšené volatilitě a nejistotě na trhu hledají mnozí obchodníci možnosti pro ochranu proti nepříznivému vývoji, mi... -

Komoditní supercyklus je u konce. Hledejme nový motor

Země, které dosud růst své ekonomiky opíraly o boom na komoditních trzích, se musejí připravit na pokles... -

Komoditní trauma: FOMC vzal reflačnímu obchodování vítr z plachet

Výbor FOMC minulý týden snížil riziko možného nástupu pádivé inflace, když navzdory očekáváním oznámil, že urychlí zpřísňování své politiky. Tím sebral vítr z plachet reflačnímu obchodování a vyslal komoditní sektor na cestu k jedné z největších týdenních ztrát od loňského března, kdy trhy na počátku pandemie zachvátila panika. Také čínské úřady se dál snažily přibrzdit inflaci omezením spekulací a hromadění komodit. Třetím nepříznivým vlivem pak byl silnější dolar, který dosáhl vůči měnovému koši dvouměsíčního maxima. -

Komoditní trh má za sebou bolestivý týden

Nejhorší týden na Wall Street od roku 2011 byl jednou z příčin podobně brutálního týdne v oblasti komodit. Obecně orientovaný Bloomberg Commodity Index ztratil více než 6 % a všechny jeho komponenty se propadly do červených čísel. Za rychlým oslabováním stála nevyhnutelná zpráva, že se čínský koronavirus rozšířil z Asie i do zbytku světa. -

Komoditní trhy mají za sebou úspěšný měsíc, nejvíce rostl zemní plyn

Přestože zbývá ještě několik hodin do závěru obchodní seance, velmi dobré březnové výsledky komodit se snad dají komen... -

Komoditní trhy pod tlakem: Zlato zůstává stabilní, měď čelí poklesu kvůli nejistotě

Ceny zlata zůstaly během úterního asijského obchodování stabilní, poté co investoři přehodnocovali vyhlídky na další kroky Federálního rezervního systému (Fed) ohledně úrokových sazeb. Trhy se nyní soustředí na nadcházející ekonomická data a inflaci, která mohou naznačit, zda centrální banka pokračuje v uvolňování měnové politiky. Zlato, které dříve profitovalo z očekávání snižování sazeb, nyní čelí nejistotě, zda bude cyklus uvolňování pokračovat, což se odrazilo i na mírném poklesu jeho ceny. -

Komoditní trhy v roce 2024

Uplynulý rok přinesl korekci cen světových komodit, a to i přes pokračování konfliktu na Ukrajině. Změnu nepřinesl ani závěr roku, který byl ve znamení krize na Blízkém východě po říjnovém teroristickém útoku v Izraeli. Ceny komodit až na výjimky, jako je zlato dále klesaly. Zklamáním roku byly zejména obiloviny, např. cena pšenice poklesnula až na nižší hodnoty než před vypuknutím krvavé války. Index měřicí výkonnost hlavních komodit se za rok snížil až o 12 %. A co by mělo ovlivňovat trhy v nadcházejícím období? -

Komoditní výhled: Analytici ve většině případů počítají s dalším růstem

Pár dnů zpět jsme na tomto místě zveřejnili aktuální výhled pro měnové páry podle průzkumu agentury bloomberg mezi, která se dotazuje analytiků předních finančních institucí po celém světě (včetně XTB). Dnes bychom se mohli jen tak pro zajímavost podívat také na komodity. Výhled je vždy ke konci sledovaného období a tabulka níže zachycuje aktuální ocenění pro dané období podle ceny forwardu (horní řádek), medián odhadu analytiků (prostřední řádek) a rozdíl mezi tímto mediánem a aktuální cenou daného aktiva (spodní řádek). -

🔴 Komoditní výhled: Brent klesl pod 70 USD. Bude propad pokračovat?

Podíváme se na nejdůležitější události a pohyby komoditních trhů za poslední týden a pobavíme se o scénářích dalšího vývoje. -

Komoditní výhled: Brent nad 80 USD nevydržel. Je cena zlata 2500 USD dobrou příležitostí?

Vývoj na komoditních trzích se v posledních týdnech stabilizoval. Situace v Číně se však nelepší, takže žádná rally není na pořadu dne. Zajímavá situace se vyrýsovala na kávě a cukru, které ohrožuje sucho v Brazílii. Cena ropy začala klesat po nárůstu na počátku týdne, i když situace v Libyi zůstává napjatá. Věnovat se v dnešním streamu budeme také zlatu, které se drží v blízkosti 2500 dolarů za unci? Je zlato na této úrovni stále dobrou příležitostí?

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2026)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Chamtivost a strach: Největší cenové pohyby na finančních trzích (únor 2026)

Únor 2026 byl velmi ziskový měsíc pro všechny klienty VIP zóny FXstreet.cz

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Švýcarský frank Asie. V superbohatém Singapuru mají svůj dolar, populární je i na forexu

Jak číst mikrostrukturu trhu: Nejlepší lednové obchody Fintokei traderů na zlatě

Nizozemské akciové indexy: Malá země, globální kapitál (14. díl)

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Prop trading a komodity

Čím se platí v KLDR? Severokorejský won si prošel reformou, která skončila popravou

Jak pracovat s otevřenou pozicí a proč nedostáváme Take-Profit o pár pipů? (43. díl)

Denní kalendář událostí

Ve Švýcarsku maloobchodní tržby

V Kanadě změna zimního času na letní

V USA změna zimního času na letní

V Kanadě Ivey index PMI

V USA maloobchodní tržby

V USA průměrný hodinový výdělek

V USA míra nezaměstnanosti

V USA NFP report zaměstnanosti

Prezidentka ECB Christine Lagarde

V USA zásoby zemního plynu

Ve Švýcarsku maloobchodní tržby

V Kanadě změna zimního času na letní

V USA změna zimního času na letní

V Kanadě Ivey index PMI

V USA maloobchodní tržby

V USA průměrný hodinový výdělek

V USA míra nezaměstnanosti

V USA NFP report zaměstnanosti

Prezidentka ECB Christine Lagarde

V USA zásoby zemního plynu

Tradingové analýzy a zprávy

CSG kupuje 49 % v maďarské firmě 4iG, získala tím vliv ve výrobci Rába

Velká vlna útoků ve válce s Íránem teprve přijde, řekl Trump

Evropské akcie po zahájení izraelsko-amerického útoku na Írán klesly

Komodity: Ropa kvůli útokům na Írán prudce zdražuje, panují obavy o dodávky

Akcie KARO Leather první den obchodování na hlavním trhu burzy klesly o 1,7 pct

Forex: Americký dolar v reakci na konflikt na Blízkém východě posiluje ke koši měn

Cena plynu pro evropský trh kvůli Íránu a Kataru vzrostla až o 50 procent

Pražská burza kvůli dění na Blízkém východě mírně oslabila, dolů ji táhly banky

Forex: Koruna kvůli dění na Blízkém východě oslabila, výrazněji vůči dolaru

Swingové obchodování EUR/USD 2.3.2026

CSG kupuje 49 % v maďarské firmě 4iG, získala tím vliv ve výrobci Rába

Velká vlna útoků ve válce s Íránem teprve přijde, řekl Trump

Evropské akcie po zahájení izraelsko-amerického útoku na Írán klesly

Komodity: Ropa kvůli útokům na Írán prudce zdražuje, panují obavy o dodávky

Akcie KARO Leather první den obchodování na hlavním trhu burzy klesly o 1,7 pct

Forex: Americký dolar v reakci na konflikt na Blízkém východě posiluje ke koši měn

Cena plynu pro evropský trh kvůli Íránu a Kataru vzrostla až o 50 procent

Pražská burza kvůli dění na Blízkém východě mírně oslabila, dolů ji táhly banky

Forex: Koruna kvůli dění na Blízkém východě oslabila, výrazněji vůči dolaru

Swingové obchodování EUR/USD 2.3.2026

Blogy uživatelů

Prerobili sme náš 1-fázový program!

INVESTIČNÍ GLOSA: Zlaté hody, pád akcií a otazník nad Dubají. Takhle trh kouše útok na Írán

Nevýhody demo obchodování: Proč vám obchodování s reálnými penězi pomůže stát se lepším traderem

Únor 2026 na trzích: Alphabet a jeho sázka na 100 let

Nedělní příprava: Klíčový fundament a příležitosti na EUR/USD a USD/CAD

Týden na S&P 500: Oznámení hospodářských výsledků Nvidie a rozuzlení situace okolo Íránu

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Prerobili sme náš 1-fázový program!

INVESTIČNÍ GLOSA: Zlaté hody, pád akcií a otazník nad Dubají. Takhle trh kouše útok na Írán

Nevýhody demo obchodování: Proč vám obchodování s reálnými penězi pomůže stát se lepším traderem

Únor 2026 na trzích: Alphabet a jeho sázka na 100 let

Nedělní příprava: Klíčový fundament a příležitosti na EUR/USD a USD/CAD

Týden na S&P 500: Oznámení hospodářských výsledků Nvidie a rozuzlení situace okolo Íránu

Krypto šeptanda: Co přinesl poslední týden v kryptosvětě (27. 2. 2026)

Stroukal: Bitcoin po 18 letech? Pořád je to spíš tech akcie než zlato

Ropa zdražuje – USA chtějí odříznout Rusko, Venezuelu i Írán

Praktické okénko: Emisní povolenky opět v akci, tentokrát však trochu jinak

Forexové online zpravodajství

Denní shrnutí: Trhy se konfliktu nebojí, valuace se normalizují

Frankfurtská burza uzavřela pondělí výrazně v záporu

Portu analytický pohled na aktuální situaci na Blízkém východě

EURUSD (spot: 1,1720; výhled:↘️)

EURCZK (spot: 24,29; výhled:↗️)

📉 AeroVironment prudce kolísá: snížení ratingu u Raymond James oživilo riziko kolem kontraktu SCAR

⛽Dojde Evropě palivo?

⚡ NVIDIA vsází 4 mld. USD na fotoniku: investice do Lumentum a Coherent má urychlit příští generaci AI datacenter

Pražská burza zakončila mírným poklesem

Makroekonomický výhled na tento týden: Trh práce (USA) a CPI (eurozóna)

Denní shrnutí: Trhy se konfliktu nebojí, valuace se normalizují

Frankfurtská burza uzavřela pondělí výrazně v záporu

Portu analytický pohled na aktuální situaci na Blízkém východě

EURUSD (spot: 1,1720; výhled:↘️)

EURCZK (spot: 24,29; výhled:↗️)

📉 AeroVironment prudce kolísá: snížení ratingu u Raymond James oživilo riziko kolem kontraktu SCAR

⛽Dojde Evropě palivo?

⚡ NVIDIA vsází 4 mld. USD na fotoniku: investice do Lumentum a Coherent má urychlit příští generaci AI datacenter

Pražská burza zakončila mírným poklesem

Makroekonomický výhled na tento týden: Trh práce (USA) a CPI (eurozóna)

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Spotřebitelská důvěra podle UniMichigan stoupla

IEA zvyšuje výhled poptávky po ropě pro rok 2026

Technická analýza - USDIDX (02.01.2026)

Technická analýza intradenního pohybu ceny indexu Nasdaq 100, čtvrtek 24. října 2024

Raiffeisenbank: Ranní nadhoz 25.8.2017

Tržby v eurozóně rostly

SK On a Ford ukončují společný podnik na výrobu baterií v USA – mění strategii kvůli poklesu poptávky po elektromobilech

Apple představuje novou generaci AirTagu s delším dosahem a hlasitějším reproduktorem

Ekonomický kalendář: Americké CPI v centru pozornosti (13.02.2026)

Analýza stříbra na 4. října 2022 – možný obrat dolů kvůli extrémním podmínkám

Spotřebitelská důvěra podle UniMichigan stoupla

IEA zvyšuje výhled poptávky po ropě pro rok 2026

Technická analýza - USDIDX (02.01.2026)

Technická analýza intradenního pohybu ceny indexu Nasdaq 100, čtvrtek 24. října 2024

Raiffeisenbank: Ranní nadhoz 25.8.2017

Tržby v eurozóně rostly

SK On a Ford ukončují společný podnik na výrobu baterií v USA – mění strategii kvůli poklesu poptávky po elektromobilech

Apple představuje novou generaci AirTagu s delším dosahem a hlasitějším reproduktorem

Ekonomický kalendář: Americké CPI v centru pozornosti (13.02.2026)

Analýza stříbra na 4. října 2022 – možný obrat dolů kvůli extrémním podmínkám

Blogy uživatelů

Ropa bude zdražovat

Praktická ukázka: Vykročení do nového roku

Prvky inteligentních AOS

INVESTIČNÍ GLOSA: Zbrojaři, těžaři a drahé kovy. Kdo všechno profituje z akce Venezuela?

Elliottovy vlny: EUR/USD, GERMAN DAX, S&P 500, NATGAS, ZLATO a STŘÍBRO

Příběh Pandory: od ikonického šperku k nové výzvě

Libra/Diem je v problémoch

Aktuálne FX príležitosti: EUR/USD, AUD/CHF a CAD/JPY

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Ukázka řízené ztráty v rámci risk managementu

Ropa bude zdražovat

Praktická ukázka: Vykročení do nového roku

Prvky inteligentních AOS

INVESTIČNÍ GLOSA: Zbrojaři, těžaři a drahé kovy. Kdo všechno profituje z akce Venezuela?

Elliottovy vlny: EUR/USD, GERMAN DAX, S&P 500, NATGAS, ZLATO a STŘÍBRO

Příběh Pandory: od ikonického šperku k nové výzvě

Libra/Diem je v problémoch

Aktuálne FX príležitosti: EUR/USD, AUD/CHF a CAD/JPY

Praktické okénko: Kde se nejvíce může promítnout vliv slabého dolaru?

Moje cesta prop tradingem: Ukázka řízené ztráty v rámci risk managementu

Vzdělávací články

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Trampota z Quantlane: Obyčejné tradery nebereme

Prop Trading: Pouhý Trend, nebo Budoucnost Tradingu?

Filtrovanie - nástroj na prežitie

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Psychologie obchodování aneb trh má vždycky pravdu

Úvod do automatických obchodních systémů (AOS)

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Jednoduché obchodní systémy (část 6.)

Leden 2026 přinesl členům VIP zóny FXstreet.cz další zisky

Trampota z Quantlane: Obyčejné tradery nebereme

Prop Trading: Pouhý Trend, nebo Budoucnost Tradingu?

Filtrovanie - nástroj na prežitie

Vedle má rijál cenu zlata, tenhle patří mezi nejslabší měny světa. Tiskne se v Jemenu

Psychologie obchodování aneb trh má vždycky pravdu

Úvod do automatických obchodních systémů (AOS)

Akcie technologických gigantů na hraně. Přijde brzy korekce?

Apple vs. Microsoft: Obchodujeme relativní výkon tech titánů

Jednoduché obchodní systémy (část 6.)

Tradingové analýzy a zprávy

Aktuálně otevřené forex pozice 24.12.2025

Lednová inflace odpovídala očekávání ČNB

GBP/JPY - Intradenní výhled 16.12.2025

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 16.12.2025

Forex: Americký dolar po zprávě o nezaměstnanosti posiluje

Index Russell 2000 - Intradenní výhled 5.2.2026

GBP/USD - Intradenní výhled 29.1.2026

USD/CAD - Intradenní výhled 16.1.2026

V Německu v červenci přibylo lidí bez práce, nezaměstnanost vzrostla

Swingové obchodování EUR/USD 19.2.2026

Aktuálně otevřené forex pozice 24.12.2025

Lednová inflace odpovídala očekávání ČNB

GBP/JPY - Intradenní výhled 16.12.2025

Index NASDAQ 100 (CME) (NQ) - Intradenní výhled 16.12.2025

Forex: Americký dolar po zprávě o nezaměstnanosti posiluje

Index Russell 2000 - Intradenní výhled 5.2.2026

GBP/USD - Intradenní výhled 29.1.2026

USD/CAD - Intradenní výhled 16.1.2026

V Německu v červenci přibylo lidí bez práce, nezaměstnanost vzrostla

Swingové obchodování EUR/USD 19.2.2026

Témata v diskusním fóru

Aktuálne FX príležitosti: EUR/JPY, EUR/GBP a AUD/USD

Jaký je další směr pro EUR/USD?

Postřehy začátečníka pro začátečníky

Praktická ukázka: Obvyklý dobrý týden

Sonic R strategie

Elliottova vlnová teorie pro měnový pár USD/CAD, akcii ČEZ a kukuřici

Praktická ukázka: Bez Velikonočního pondělí

Jak se v tradingu posouvat kupředu?

Konzistentne úspešné obchodovanie (6)

Čím může překvapit poslední prázdninový týden?

Aktuálne FX príležitosti: EUR/JPY, EUR/GBP a AUD/USD

Jaký je další směr pro EUR/USD?

Postřehy začátečníka pro začátečníky

Praktická ukázka: Obvyklý dobrý týden

Sonic R strategie

Elliottova vlnová teorie pro měnový pár USD/CAD, akcii ČEZ a kukuřici

Praktická ukázka: Bez Velikonočního pondělí

Jak se v tradingu posouvat kupředu?

Konzistentne úspešné obchodovanie (6)

Čím může překvapit poslední prázdninový týden?